猪企天邦食品终究敌不过猪周期,向法院申请重整及预重整。

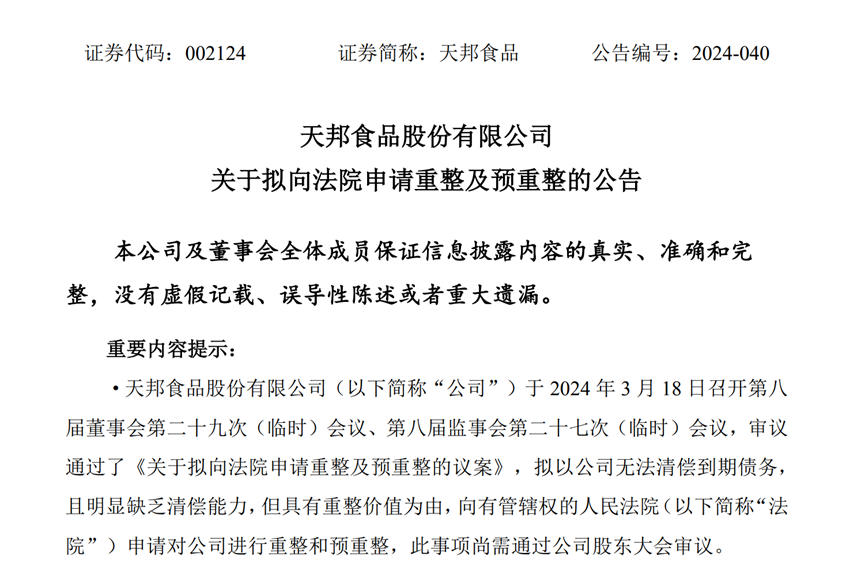

3月18日晚天邦食品公告称,董事会审议通过相关议案,拟向法院申请重整及预重整。此事仍需股东大会审议。

猪周期下,天邦食品主营业务连续三年面临巨额亏损,此前曾多次出售子公司股权“回血”。在猪价持续低迷背景下,公司经营举步维艰。

二级市场方面,2月6日天邦食品股价触及2.48元/股,为自2015年以来新低。公司最新市值约69亿元。

步傲农后尘

天邦拟申请重整及预重整

3月18日晚。天邦食品股份有限公司(下称“天邦食品”)突然公告称,当日召开的董事会和监事会(临时)会议审议通过议案,拟以公司无法清偿到期债务,且明显缺乏清偿能力,但具有重整价值为由,向法院申请重整和预重整。同时,公司宣布拟于4月8日召开2024年第二次临时股东大会来审议相关事项。

其还提到,《国务院关于进一步提高上市公司质量的意见》《推动提高上市公司质量三年行动方案(2022-2025)》等规定对提高上市公司质量做出了整体部署、提出了明确要求,鼓励、支持符合条件且具有挽救价值的上市公司通过重整实现重生。

“鉴于此,公司拟主动向法院申请对公司进行重整,并申请先行启动预重整程序,通过重整提升产能利用率,降低负债率,提质增效,实现高质量发展。”

养猪深亏三年

转型之路亦充满坎坷

公告中,天邦食品表示,由于公司近三年生猪养殖业务市场价格较低且时有非洲猪瘟疫病扰动,公司主营业务存在大额亏损,偿债压力持续增加。截至2023年9月底,天邦食品的货币资金已经远远不能覆盖短期借款:货币资金为6.76亿元,但短期借款高达26.91亿元,长期借款也有6.89亿元,负债率已达87%,仅次于正邦科技和傲农生物。

天邦食品指出,公司主动采取措施,先后通过出售资产等多种方式补充现金流,但成效不够显著,公司短期偿债压力依然较大,资产负债率持续上升,现金流压力持续增加。据不完全统计,公司2015年以来通过非公开发行股票的方式融资近60亿元。

此外,公司近年先后出售疫苗和水产饲料子公司全部股权、猪料子公司部分股权、成都天邦和南京史纪有限公司100%股权,谋划逐步剥离饲料和疫苗业务。最近一段时间内,公司已连续出售史记生物股权,合计回血资金超18亿元。其中向通威农业出售史记生物的30%股权,合计16.5亿元,并分别出售1.35%股权、1.15%股权给金宇保灵生物药品公司和扬州优邦生物药品公司,随后在3月11日再次1540万元向成都新亨转让持有的史记生物0.28%股权,715万元向合肥派宠特转让持有的史记生物0.13%股权。

目前,天邦食品已不再执着于养殖端的全产业链发展,而更注重生猪食品产业链的布局。2022年,公司位于安徽临泉的500万头生猪屠宰深加工项目一期正式投产,但由于业务仍处于战略转型调整阶段,产能利用率有待进一步提升,公司储备人员较多,人均效率有待提高等因素,公司2022年猪肉制品业务仍亏损1.67亿元。

猪周期曙光或现

猪企只有先求生,才能求荣

业内人士在接受财联社采访时指出,“高负债的猪企首要任务还是需要降杠杆,降负债,降成本。尤其是周期低迷的关键时期,猪企只有先求生,才能求荣。”

惠誉评级表示,中国生猪养殖业的产能过剩或将持续至2024年第二季度,这将令生猪价格及猪企的财务状况承压,致使大多数养殖企业无法摆脱亏损状况。部分大型猪企加大降产能力度可能会拉动生猪价格在2024年下半年小幅回升,但不确定性依然高企。

随着本轮猪周期资产负债率前三的上市猪企都已经进入重整节奏,而猪价或仍需3-6个月才能进入盈利期,接下来是否会出现第四家重整的上市猪企?

2024年,巨头间继续整合的趋势仍然存在,但整合形式将更趋多样。除资产全面吞并、重组外,合作整合模式也将更趋普遍。即头部企业各自保留最具有竞争力的核心资产,将不擅长的业务卖给更专业的企业去运作,并进一步聚焦效率和效益。

一周阅读排行