目前全国80%地区的猪价均已进入10元区。本周以来,生猪期货价格高歌猛进,成为商品市场涨幅最大的品种,周涨幅8.6%。

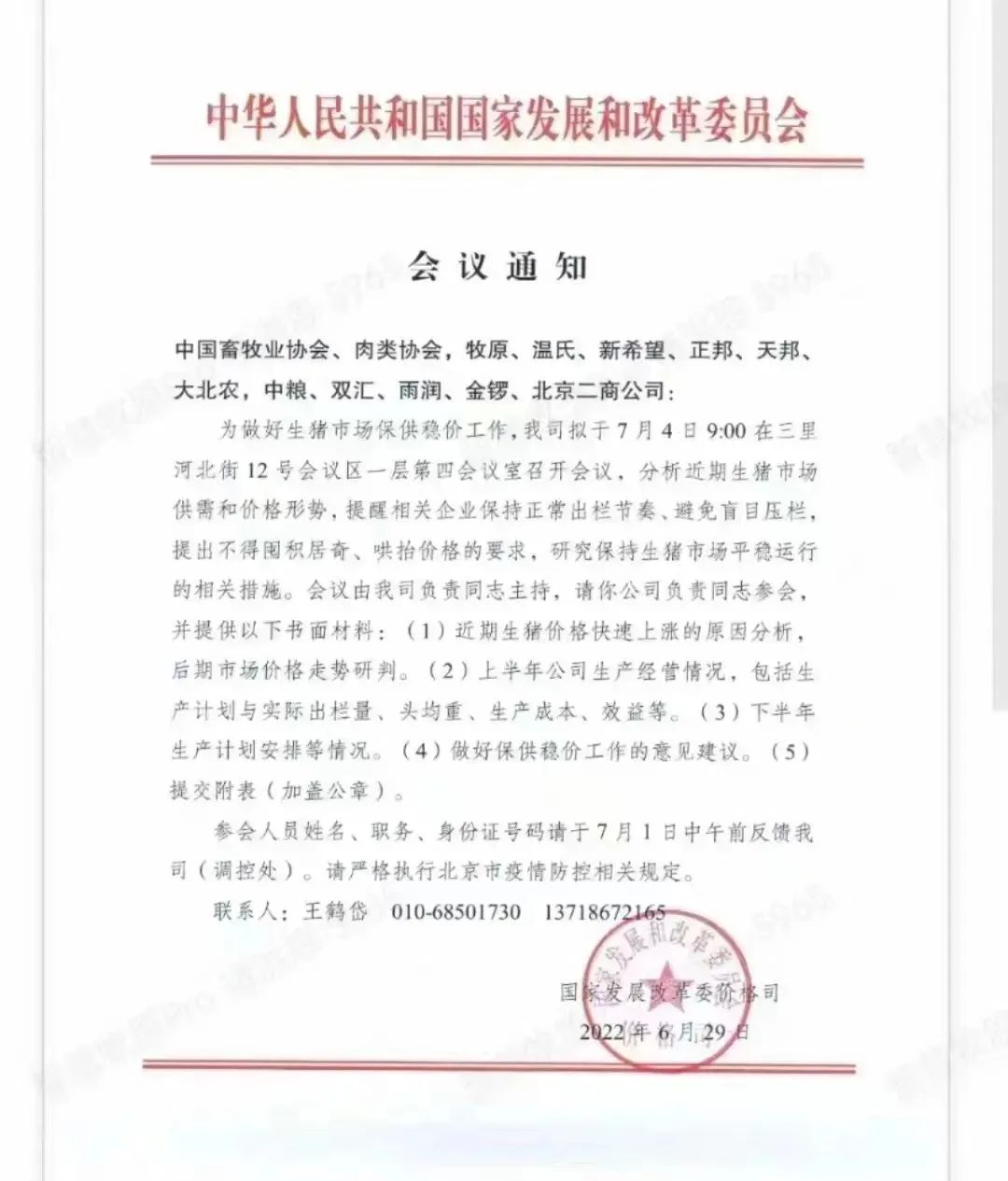

发改委约谈大型猪企屠企,“不得囤积居奇、哄抬价格”!

据财联社报道,从某大型猪企和业内人士处了解到,国家发改委发布通知,为做好生猪市场稳产保供工作,拟于7月4日开展研讨会,邀请中国畜牧业协会、肉类协会、牧原、温氏、新希望、正邦、天邦、大北农、中粮、双汇、雨润、金锣、北京二商等单位、公司参加会议。据相关人士透露,此次会议将分析近期生猪市场供需和价格形势,提醒相关企业保持正常出栏节奏、避免盲目压栏,提出不得囤积居奇、哄抬价格的要求,研究保持生猪市场平稳运行的相关措施等。

全国80%地区的猪价均已进入10元区

整体来说,全国31省市猪价数据,今日猪价27涨4跌,生猪价格继续呈大面积上涨态势。截至7月3日,全国猪价10元以上区域已占到全国80%以上,10元以下猪价区主要集中在西南地区。当然这与西南地区的生猪产能多是分不开的,据数据统计显示,四川已连续5年生猪出栏量排全国第一,云南在近3年也比较突出。

值得注意的是,一直保持在全国前列的广东省猪价,今日已上涨至22.11元/公斤,首次突破11元大关,再次刷新2022年度生猪价格纪录!这与近期南方暴雨天气影响出栏有关,当然广东省一直执行的生猪调运新规也功不可没,且广东省属于生猪规模化养殖集中度较高的省份,省内养殖企业生猪出栏数量的变动,对生猪价格影响较为明显。

本周以来,生猪期货价格高歌猛进,成为商品市场涨幅最大的品种,周涨幅8.6%。

“受益于收储政策及母猪产能去化兑现,2022年3月末以来生猪价格持续回升。”长江期货生猪研究员韦蕾认为,目前猪周期拐点基本确立,新的周期正在开启。

第一,能繁母猪存栏的变化是一轮猪周期价格变化的长期领先指标。根据农业部数据,2021年7月能繁母猪开始去化,能繁母猪2022年5月连降10个月后首次转正,按照10个月周期对应今年5月供应收缩。第二,每一轮猪周期下行及磨底期的时长差异较大,但尾声都有相同的点,即养殖户出现深度亏损,产能出清加速。外购仔猪养殖自2021年3月开始亏损,自繁自养生猪养殖自2021年6月出现亏损,除2021年11—12月出现小幅盈利外,养殖端亏损近一年时间。从数据来看,5月全国能繁母猪存栏量4192万头,较2021年6月高点减少8.15%,已经接近产能绿色区域。

从饲料产量可以验证生猪存栏下滑,5月猪饲料产量986万吨,环比增长2.4%,同比下降14.6%;2022年1—5月,猪饲料产量5086万吨,同比下滑5.7%。从头部企业的出栏来看,2022年5月,牧原、正邦、温氏、新希望、天邦五家猪企出栏合计936.56万头,环比-7.95%,也佐证供应拐点。

“伴随生猪去产能周期,包括玉米、豆粕、菜粕在内的饲料价格变化逻辑已从交易供给端转变为需求端,饲料成本的下滑有利于生猪养殖利润的修复,但影响今年生猪价格变化的主要因素还是在供给端。”恒泰期货农产品分析师周志勤表示。

“根据商品猪出栏节奏,预计今年猪价呈现先跌后涨走势。”周志勤分析称,一季度我国商品猪出栏量达到近几年来的高峰,猪价持续走弱,3月商品猪平均出栏跌至11.95元/公斤,同比下跌57%。二季度商品猪出栏开始下降,猪价触底反弹,到6月末猪价反弹至20.27元/公斤附近,较年内低点上涨75%。此外,6月份养殖企业顺势压栏惜售,以及广东、山东多地出现暴雨导致物流中断,生猪跨地调运困难,屠宰场加价抢收等利多因素进一步推动猪价走强。

“饲料成本价格下跌,猪价上涨,意味着后期养猪利润将会得到大幅改善,截至6月末,自繁养殖利润已经扭亏为盈。”周志勤表示。

展望后市,周志勤认为,生猪产能将逐步回归正常水平,不过猪价短期过快上涨也会干扰产能去化进程,预计下半年生猪产能将处于调控的绿色合理区域,而商品猪出栏则继续下降,但整体供应仍有保障,猪价格重心将有所上移,养殖利润逐步改善。

韦蕾认为,下半年处于能繁母猪产能去化兑现期,尽管母猪结构优化,但前期养殖利润不佳,母猪配种和分娩率下滑,生猪出栏逐步减少,加之出栏体重同比下滑,进口以及冻品库存压力减轻,下半年猪肉供应预计下滑。需求方面,疫情好转,需求逐步回暖,四季度是年底的节前备货、腌腊等消费集中期,需求将相对比较旺盛,供弱需强预期下猪价重心会抬升。

从节奏来看,韦蕾认为,今年7—8月面临4—5月二次育肥以及前期压栏猪的集中出栏,而天气炎热,猪肉需求淡季。目前毛白价差持续走高,屠宰亏损降量仍存,需求端难有明显提振,价格或面临高位回调风险。今年3—4月能繁去产能至低位,对应明年1月出栏压力最小,结合需求旺季,价格高点预计在今年12月—明年1月,不过一致预期下,养殖端四季度压栏增加会改变供应节奏,将削弱价格高度。

国际农产品价格纷纷大跌,芝加哥小麦期货6月累跌近19%!

6月中旬以来,国际农产品价格的持续下跌再次引起市场的关注。

今年2月底以来的俄乌冲突使人们普遍担心会出现严重的供应短缺,大宗农产品一度因为地缘政治形势而跳升至历史高点,而恐慌情绪使得全球囤积粮食又进一步导致食品通胀恶化。俄乌冲突升级后,联合国食品价格指数在3月达到历史高位。

随着海外各国央行提高利率以应对飙升的通胀,全球农作物市场陷入对全球经济放缓的担忧之中纷纷大跌。芝加哥玉米期货周五盘中一度触及2月初以来的最低点,该指数前一交易日跌逾5%;小麦期货价格亦跌至俄乌冲突爆发以来的最低水平,大豆油则创下了1月份以来的新低。据统计,芝加哥小麦期货6月份累跌将近19%,同期粮食指数跌超16%。

徽商期货农产品分析师刘冰欣认为,近期国际农产品价格大跌主要有几方面原因:一是美联储在今年6月FOMC宣布加息75个基点,这是1994年以来近30年的最大幅度,加息至2020年3月疫情爆发前的高位水平,以应对持续攀升的通胀率。除此之外,市场预期美联储在7月还会再公布一次加息,这一货币政策使得大宗商品整体价格承压。二是近期油价下行带来通胀喘息机会,物流成本下降也是利空商品的原因。三是俄乌冲突以来,全球主粮小麦、玉米等品种价格持续拉涨后,进口成本大增带来的高价抑制了需求,而近期粮食生产预期正在向好,全球粮食出口禁令有逐渐松动的迹象。

“油价和粮价的双双大跌,核心原因是供给层面短期内有了改善的预期,但中长期来看,疫情和俄乌冲突持续对长期的供需关系造成的破坏,并非朝夕可以解决,未来的国际粮价和油价极大概率会再次冲上新高。”刘冰欣表示。

浙商期货研究中心农产品主管兼研究首席向博表示,市场对经济周期的交易,对通胀衰退的预期,使得大宗商品出现了高位的普跌,农产品同属大宗商品,且因生物燃料和能源市场联系更加紧密,自然也会受到波及。

“俄乌冲突、印尼出口政策、天气炒作这三方面因素曾在今年一、二季度持续接力抬升国际农产品价格重心,目前已有所钝化。”向博分析称,俄乌冲突已从大规模战争的预期转变为局部冲突,印尼开始取消禁令加速出口棕榈油,新一季北半球种植已开始,但还没从南半球接过天气炒作的“接力棒”。因此,处在高位的谷物和油脂迎来了一波回落,高估值维持的动力存在断档。

美国农业部周四公布的季度库存报告数据显示,美国当下的玉米和小麦库存均高于去年同期,也高于分析师的预测。美国是全球最大的玉米国出口国,也是第二大小麦出口国。去年播种的小麦迎来了收获的季节,供应品正在进入市场。

食用油方面,头号棕榈油生产国正在增加出口,该国此前一度以保障国内供应为由,禁止对外出口棕榈油,但最终在国内外的压力下,放弃了这一政策。印尼已发放了约180万吨棕榈油的出口许可证,预计出口将在7月中旬恢复正常。

随着印尼增加出口,棕榈油主力合约周五跌8%,报8782元/吨,几乎抹去了2022年以来全部涨幅。

尽管极端天气和俄乌冲突使得全球粮食供应形势趋紧,但随着各国央行收紧货币政策以抑制通胀,投资者对风险资产的兴趣明显减弱,因此他们缩减了看多的仓位。

上半年国内的农产品,尤其是主粮等品种涨势并不如国际市场,因而本轮的回落幅度也未如国际粮价。6月16日美联储公布加息的半个月以来,国际农产品跌幅前几名分别为美棉花、美小麦和马棕油,下跌幅度分别为24.17%、22.88%和14.02%,而国内跟随下跌幅度最大的除了三大油脂之外,连玉米、连豆和郑麦的跌幅分别为6.24%、3.78%和1.28%,跌幅明显低于国际市场。

究其原因,刘冰欣认为,国内的主粮品种有各种政策手段调节,在生产方面,今年的一号文件鼓励农户“扩大豆、扩油料”,完善种粮的各项补贴,相关部门先后部署投放800万吨春耕肥储备和100万吨国家钾肥储备,加上各省级肥料储备约360万吨的投放,基本保障了肥料市场货足价稳;收储拍卖方面,为了应对玉米、大豆等品种供需缺口,进行小麦和水稻的收购和拍卖,调整市场供需;进口政策方面,各种途径扩大进口来源,如我国解除对加拿大油菜籽进口的禁令,与巴西签署关于玉米、花生、豆粕进口等协议文件,牢牢把握粮食进口主导权,因而国内农产品价格波动幅度相对较小。

展望后市,刘冰欣认为,对于国际化、成熟度较高的品种,如油脂和粕类将继续受到国际价格波动影响,单边机会较多,而国内主粮品种,则建议做相对稳健的套利操作,稳健投资者可关注主粮如豆一、玉米等品种的近月逢低做多机会。而油脂板块方面,YP9月和1月的价差均已经恢复至800左右,预计后市在棕榈油产能继续恢复的前提之下,有望继续走强,可关注逢低的正套机会。

一周阅读排行