摘要:鸡蛋作为生鲜品,价格波动具有独特的季节性特点,对应的期货合约在每年节假期日前后都更易出现大幅度的波动,本篇文章主要对鸡蛋期货上市以来,国庆节后市场的变化情况进行统计和梳理,也为今年国庆假期归来的交易做个参考。

一、节后首日上涨概率高

从期货波动规律来看,部分资金出于避险心态,在节前集中了结头寸,节后开市再重新布局头寸,因此,一定程度上导致盘面波动加大。从品种特性来说,鸡蛋作为生鲜品,价格波动具有独特的季节性特点,对应的期货合约在每年节假期日前后都更易出现大幅度的波动。节假日前后的短时波动通常与基本面的关联度相对较低,更多的是市场情绪的推动。

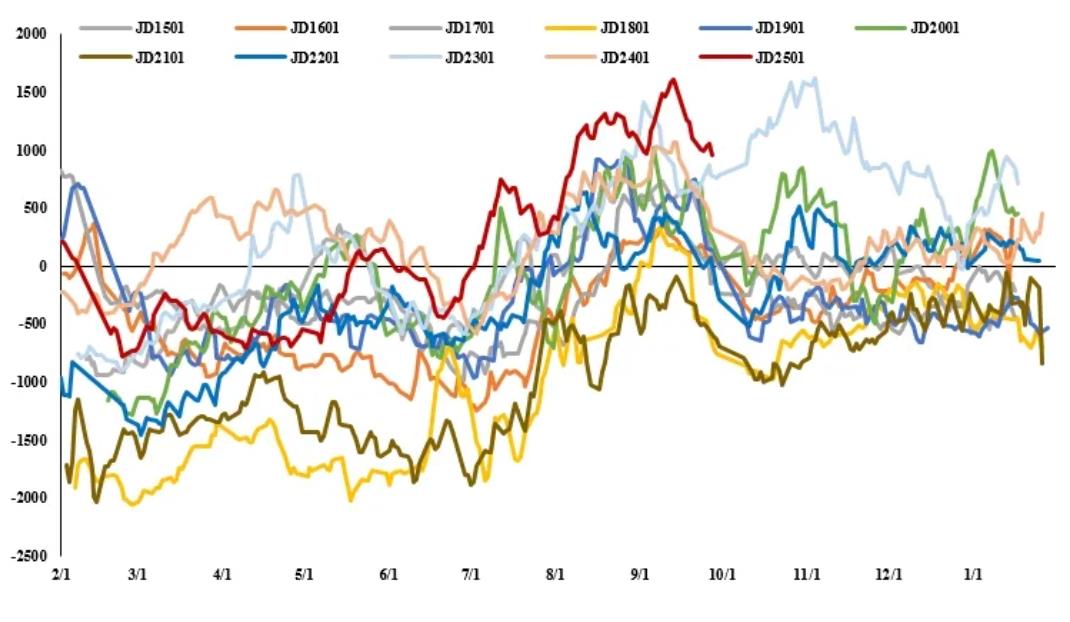

我们通过对历史数据进行统计可以发现,在历年国庆节之后的首个交易日,鸡蛋合约上涨的概率是比较高的。其中01合约在过去十年中,有80%的概率在节后上涨,其他几个临近合约的上涨概率也达到70%。从波动幅度来看,01合约节后首日波动幅度在2%以上的概率达到了40%,从数据统计的结果来看,01合约在国庆后出现大幅度波动也存在较高的概率。

我们从鸡蛋期现波动的规律分析来看,节前现货价格通常处于中秋国庆双节提振下的价格高点,但期货盘面的估值对应的是节后回落后的蛋价,因此,盘面通常表现较为谨慎,容易出现过度计价下跌的情况,这时基差通常会达到年内较高位置。而在假期结束后,各环节面临补货,需求通常不会特别差,因此盘面容易出现向上运行来修复基差的情况。

图1 节后首日合约涨跌幅统计

数据来源:Wind,中粮期货研究院

二、月间价差分析

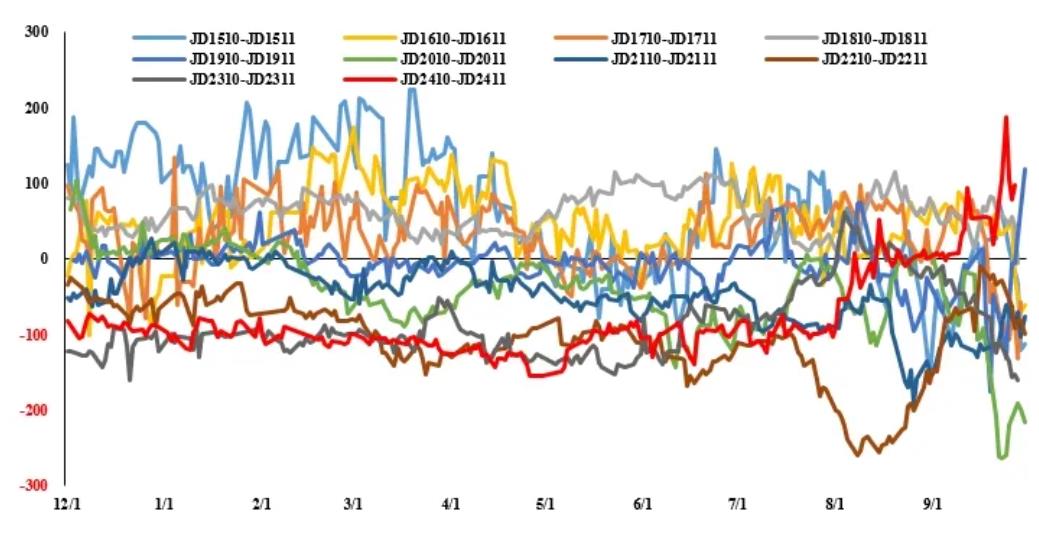

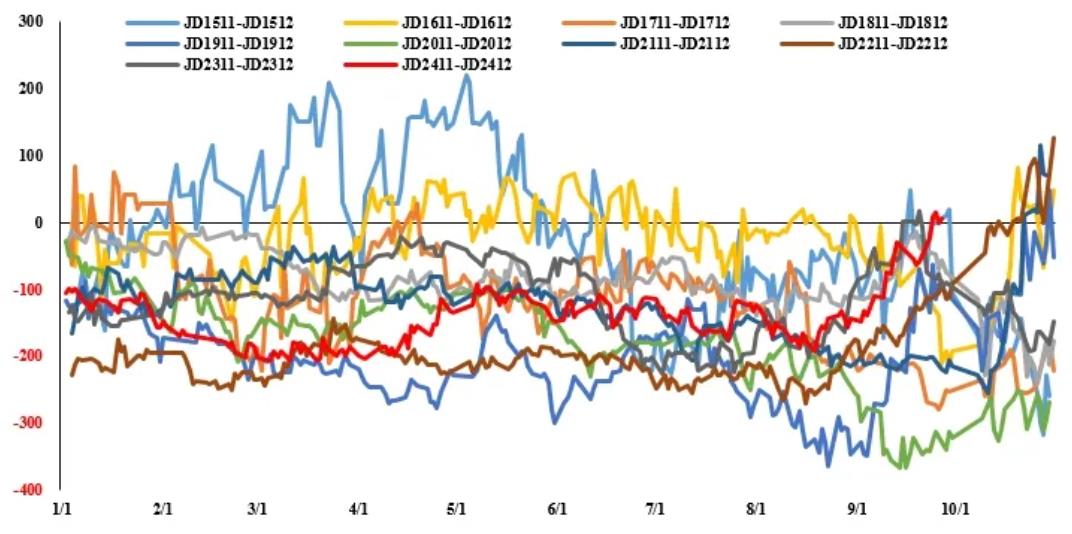

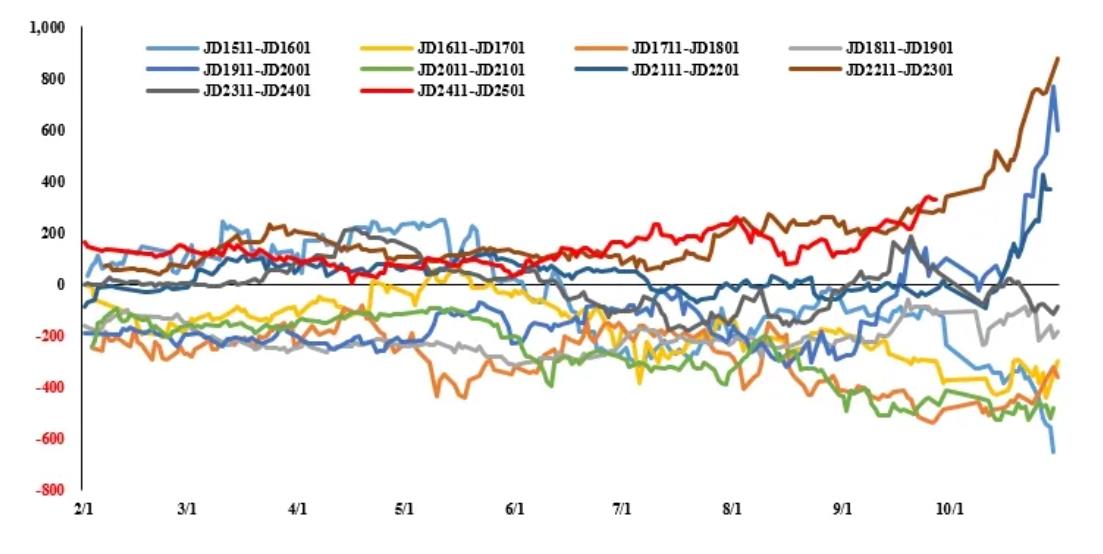

除了单个合约的波动以外,合约的月间价格也非常值得关注。每年的10、11合约都是淡季合约,走势较为相似,价差也比较小。12月受元旦春节的备货支撑,属于四季度的旺季合约,但是实际对价格的拉动幅度通常不及8月,因此11-12价差能达到-100左右的位置。今年01合约是节后交割合约,因此市场预期较低,01合约的基差一度达到历史最高位。从当前的月间价差来看,10-11月差、11-12月差和11-01月差都处于偏高的水平。这也与市场交易产能恢复的逻辑一致,越是远月合约产能压力越大,市场也就越悲观。但是当前近远月月差水平均处于高位,虽然基本面支持盘面正套逻辑,但远月预期过于悲观极易出现反弹,导致月差回落,因此月间操作当前并不建议。

图2 鸡蛋1月合约河北基差季节性走势(元/500千克)

图3 鸡蛋10月-11月合约价差季节性走势(元/500千克)

图4 鸡蛋11月-12月合约价差季节性走势(元/500千克)

图5 鸡蛋11月-1月合约价差季节性走势(元/500千克)

数据来源:Wind,中粮期货研究院

以上数据均基于对于历史行情的统计,仅作为节后交易参考。

一周阅读排行