市场预期升温

炎炎夏日,国内鸡蛋市场也在最近一个月火热了一把。

芝华数据提供的数据显示,进入7月以来,国内鸡蛋价格稳步上涨。主产区鸡蛋均价由月初的3030元/500千克上涨至目前3760元/500千克,涨幅超24%。其中湖北浠水、湖南常德等产区涨势更是凶猛,湖北浠水由月初2760元/500千克涨至3890元/500千克,涨幅高达41%。

鸡蛋期货市场同样火热。7月8日,在国内商品期货市场呈现整体大幅下挫的背景下,鸡蛋期货9月合约当日收于跌停价3843元/500千克,持仓从前一交易日的79030手锐减至62944手,减仓幅度达20%。而在随后的几个交易日内,随着大宗商品的整体反弹和国内现货鸡蛋价格的节节走高,期货价格开始逐步回升,9月合约价格于7月9日即突破4000元/500千克整数关口,报收于4010元/500千克。昨日该合约报收于4429元/500千克,较7月8日收盘价涨15.2%,多空合计持仓回升至74866手,基本回升至暴跌前的持仓水平。

新湖期货分析师詹啸向期货日报记者表示,昨日主产区现货价格为3750元/500千克,加上300元/500千克的运输、交割等成本,现货仓单成本在4050元/500千克,期货9月合约升水明显。由于鸡蛋期货没有7、8月合约供参考,9月合约期货价格较为独立。

据了解,大商所在设计鸡蛋期货产品时,考虑到鸡蛋保鲜度的需求,没有设立最为炎热的7月和8月两个月份的可交易合约,最能有效反映7、8月份价格的便是9月合约。

“鸡蛋保鲜度的衡量指标是哈夫单位,交割标准品要求入库哈夫单位大于或者等于72,出库时大于或者等于60。”芝华数据禽蛋研究负责人杨晓蕾告诉记者,从鸡蛋保鲜度的角度来看,可供9月合约交割的鸡蛋必须是8月下旬或者9月当月生产的,当前现货市场价格与期货相关性不会高,这也是投资者容易误解的地方,由此对8月下旬和9月份期现市场价格的整体预期成为目前市场分歧的焦点所在。

据芝华数据监测的蛋鸡存栏数据,供应方面,6月在产蛋鸡存栏量为11.36亿只,较5月增加1.2%,涨幅放缓,同比减少2.61%。“进入夏季,散养的鸡群普遍出现‘歇窝’现象,甚至专业规模养殖户的鸡群产蛋率也整体出现5%—10%的下降,导致鸡蛋产量有所减少。”杨晓蕾说,需求方面,每年高温季节,内销的形势开始好转,后期随着中秋备货的陆续启动,鸡蛋需求有望增加。

“进入7月后,蛋价一路上行,养殖户对9月蛋价有一定的预期。” 杨晓蕾说道,由此,市场对9月份鸡蛋价格的预期分歧开始出现,并聚焦于期货9月合约。

“截至昨日收盘,鸡蛋9月合约双边市场持仓仍维持在74866手。这两天将是决定9月合约下一步走势的关键时机。”詹啸说,自下周一起,9月合约即进入交割月前1个月,依据相关风险管理办法,非期货公司会员和客户持仓限额将由300手下调至100手;自交割月前1个月第10个交易日即8月14日起,非期货公司会员和客户持仓限额由100手下调至30手。如果市场减仓幅度不大,未来价格波动会较大,如果出现较大幅度的减仓,鸡蛋价格可能跟随现货市场形势维持当前局面。

瑞达期货:现货涨势趋缓鸡蛋期货高位振荡

行情回顾:7月29日,鸡蛋1509合约收报4429元/500千克,较前一个交易日结算价涨26元/500千克,涨幅0.59%。成交量缩减,持仓量减少8286手至74866手。

现货方面:数据显示,7月29日全国主产区蛋价震荡上涨,均价7.5元/公斤,较昨日上涨0.06元/公斤。其中河北地区均价最高7.66元/公斤,辽宁地区均价最低7.2元/公斤。近期南方地区迎来强降雨,鸡蛋运输受阻,同时,东北、华北地区亦有阵雨来袭,影响鸡蛋走货,今日局地蛋价止涨回落。后市在蛋鸡"歇伏"和需求提升影响下,蛋价仍有上行区间,但涨幅或有限。

小结:夏季蛋鸡产蛋率受影响,供应压力有缓解;目前贸易商收货偏难,走货加快,库存很少,贸易形势好转,节日备货需求也对蛋价有支撑。技术上,鸡蛋1509合约高位振荡,4450-4500一带压力仍需消化,整体涨势未改,建议依托10日均线短多交易。

方正中期(中报):供应预期好转 鸡蛋难现辉煌

摘要:

1、供应紧张形势持续好转。受到 2013-2014 年整体在产蛋鸡存栏量偏低的影响,鸡蛋现价在 2014 年强势上涨,刺激养殖户在 2014 年四季度开始补栏逐渐增加,至 2015 年 5 月,在产蛋鸡环比持续增加,供应好转的预期令 2015 年鸡蛋现价明显的回落,养殖利润在一季度震荡回落,并且,从芝华数据显示的数据来看,截止至2015 年 5 月,上游育雏蛋鸡补栏数据依然维持高位,上游市场补栏稳定将保证 2015 年年内市场供应稳定,制约 2015 年鸡蛋价格难以走高。

2、现货市场需求疲淡。鸡蛋需求弹性较低,需求对价格波动的敏感性相对有限,并且由于鸡蛋消费主要是居民消费为主,鸡蛋需求相对平稳,主要变化依据季节前的采购起伏,不过,今年以来,一季度甚至二季度,节前的采购需求仅仅对价格形成短期小幅提振,显然供应持续好转对价格走势产生压力,需求的提振作用进一步弱化,而 2015 年下半年供应依然充足,三季度需求旺季对价格的提振作用或也相对弱化;2015 年下半年,鸡蛋价格难以再现去年同期辉煌。

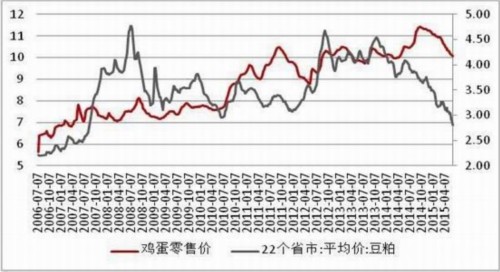

3、饲料养殖成本或平稳偏弱。鸡蛋是饲料的转化产物,饲料成本的变化决定了中期鸡蛋价格的生产成本,尽管目前生猪市场有明显的好转,但生猪以及能繁母猪存栏量持续偏低将制约 2015 年饲料需求难有大幅提高,饲料原材料中,豆粕受到供需宽松的制约,年底前价格难有扭转;而玉米市场,受到后期政策预期改变的影响,价格也相对疲弱,2015 年下半年,饲料成本难以支撑鸡蛋价格扭转,不过,按照目前的蛋料比来看,也将对鸡 蛋现价形成支撑。

1、2015 年行情回顾与综述

回顾 2015 年,鸡蛋现货价格走势整体以震荡回落为主:在 2015 年一季度,鸡蛋价格先扬后抑,1 月份鸡蛋现货价格出现小幅上行,主要是市场预期春节前贸易商采购需求即将来临的情况下,鸡蛋期价出现小幅反弹,并且,养殖利润的萎缩影响,养殖户加快了在产蛋鸡的淘汰进程,短期供应略微降低,造成春节前期鸡蛋价格小幅上涨。价格的缓慢上行持续到 2 月份,节前反弹至 4.3-4.4 元/斤左右;不过,春节需求过后,鸡蛋现价快速下调至 3.6-4 元/斤左右的水平,2 月份,市场供应略有好转,并且进入需求淡季的情况下,现价展开了震荡回落;现价的弱势持续回落到 4 月初 3.0-3.2 元/斤左右。但由于 2014 年价格大幅上涨以来,蛋鸡养殖结构中出现淘汰鸡挤压的情况,进入 2015 年一季度,随着鸡蛋现价的回落,养殖利润低迷导致高龄蛋鸡的淘汰进程加快,淘汰鸡大量淘汰导致市场担忧短期供应问题,鸡蛋现价逐渐在 3 元附近止跌。并且随着二季度密集节日的来临,市场预期节日需求提振,鸡蛋现价止跌出现小幅反弹意愿,不过,节前主要以产区提价为主,但销区变化有限的情况下,价格反弹也难以形成规模,反弹高度不超过 3.3-3.4 元/斤;并且随着节日效应的结束,鸡蛋现价继续回落,截止到 6 月中旬,鸡蛋现价最低下探至 2.9-3.0 元/斤左右的水平,鸡蛋现价的弱势在 2015 年二季度仍在延续。

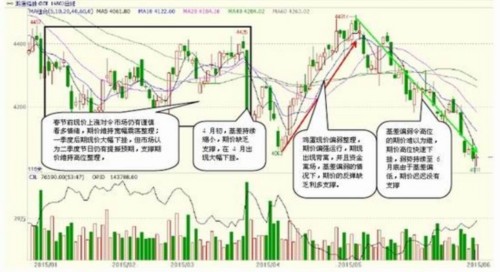

期货市场来看,鸡蛋指数在一季度整体维持宽幅震荡整理; 一季度,随着现价的震荡回落,2015 年伊始,期价出现震荡回落,重心略有下移,但随着 2 月份春节的到来,市场预期节前采购需求带动现价小幅走高,期价也出现试探性上涨,不过由于现价上调幅度有限,期价始终保持震荡整理;但进入三月份,市场预期二季度的需求小旺季提振下,期价仍有上涨动力,期价出现试探性反弹,最高上行至 4425 一线;进入 4 月初,现货市场供应持续好转,清明节需求显然并未发挥效力,市场担忧劳动节提振有限,并且在基差持续低位情况下,期价缺乏现货支撑的情况下,快速跳水下挫。但期价的下挫并未持久,期货市场在缺乏支撑的情况下出现了大规模的反弹,一度突破前高至 4450 附近整理,不过基差偏低并且反弹过程中量仓流失较为严重,期价的反弹给空头带来了绝佳的入场机会。进入月中旬,期价展开快速下挫,弱势跌破前低 4050 附近重要支撑,期价继续弱势回落,目前跌势仍未有明显止跌迹象。

图 1:鸡蛋指数日 K 线图

2、鸡蛋供应市场

我们知道,我国蛋禽产业基本维持自给自足的情况,进出口数量很少,我们在下面的分析中,不对国际市场以及进口出口因素进行讨论,主要以我国鸡蛋产业的基本情况进行分析;供需决定价格,由于鸡蛋消费需求相对较为稳定,需求弹性要明显弱于供给弹性,所以鸡蛋供应量的变化决定鸡蛋行情的基本走势。我们在下面的分析中,也将给予供应面较多的笔墨。

2.1 蛋鸡上游存栏量情况

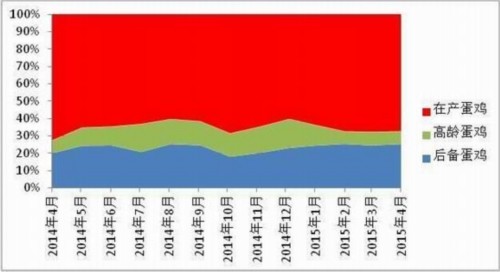

2.1.1 在产蛋鸡存栏量环比持续增加

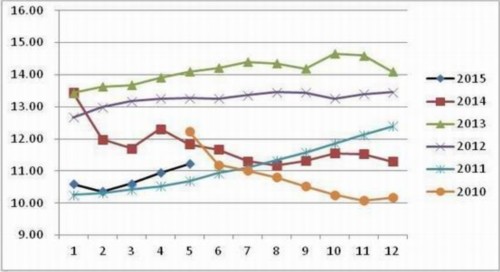

从芝华公布的蛋鸡供应数据来看,自 2015 年伊始,在产蛋鸡环比持续增加,令蛋鸡市场的供应出现了明显的好转,2015 年 5 月在产蛋鸡存栏量为 11.23 亿只,目前,在产蛋鸡主要集中在 250-350 天左右蛋鸡龄,开产率能够达到 9 成以上的水平,短期市场供应充足;而上游补栏市场来看,尽管鸡蛋现价持续回落令蛋鸡养殖利润萎缩,但补栏情况依然较为稳定,截至 5 月,上游育雏蛋鸡存栏量环比持续增加,保证中期市场供应稳定;那么,上游与在产蛋鸡皆出现增加,中短期市场供应将维持稳定充足。

图 2:蛋鸡存栏量

图 3:蛋鸡存栏量历年对比

2.1.2 后备蛋鸡情况

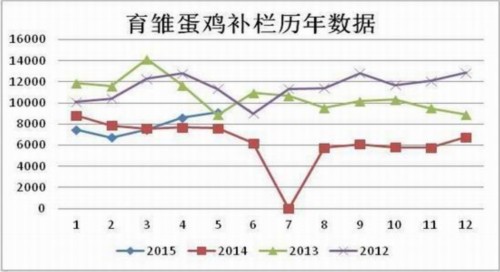

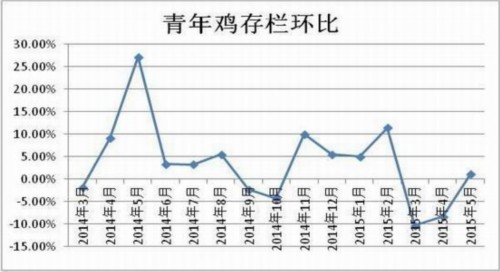

从上游市场补栏情况来看,我们主要分析育雏蛋鸡补栏情况以及青年蛋鸡补栏情况;5 月后备蛋鸡存栏量为 2.82 亿只,同比大幅增加 9.03%,5 月份后备鸡增加的原因,主要是育雏蛋鸡增加。育雏蛋鸡补栏情况来看,2015 年以来,育雏蛋鸡补栏情况持续好转,尽管市场在 4、5 月份普遍担忧养殖利润回落令市场补栏意愿降低,但显然并非如此,从芝华公布的数据来看,截止到 5 月份,蛋鸡补栏持续好转,结合养殖周期来看,未来 4-5个月,新开产的蛋鸡将稳定增加,中期供应市场稳定;而青年蛋鸡来看,在 2015 年一季度,青年补栏蛋鸡稳定增加,二季度受到养殖利润的制约,养殖户直接补栏青年蛋鸡的数量降低,不过整体依然稳定;总体来看,后备蛋鸡持续稳定增加。

图 4:育雏蛋鸡补栏量

图 6:青年蛋鸡存栏量环比

图 7:后备蛋鸡存栏量同比

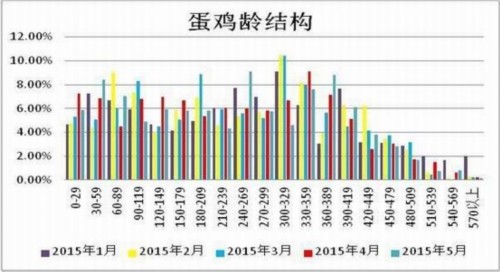

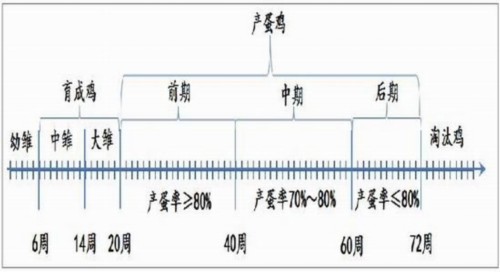

2.1.3 蛋鸡龄结构情况

从蛋鸡鸡龄结构来看,经过 3-5 月份,高龄蛋鸡的密集淘汰,目前蛋鸡龄超过 450 天以上的在产蛋鸡占比逐渐下降,目前开产蛋鸡中 240—270 天左右、以及 330-390 天左右的蛋鸡占比较高,各站整体蛋鸡存栏 9%左右的水平,未来随着养殖利润低迷,蛋鸡有可能面临提前淘汰,但通常不会早于 400 天之前淘汰,如果按照这个进度来测算,到 9 月还有不足百天,那么九月前可能淘汰的量也就在 10%左右,而上游补栏略有增加,在 3个月的时间内,上游的供应仍可以弥补未来淘汰增加的缺口,那么我们基本上可以判定,9 月份市场的供应将维持平稳的状态,而中长期四季度甚至 2016 年一季度供应能够持续稳定增加,就要关注三季度市场的补栏情况,不过从目前上游存栏来看, 截止到 4 季度,市场供应预期稳定。

图 9: 蛋鸡龄结构具体明细

蛋鸡市场上游存栏量来看,2015 年下半年,蛋鸡市场的供应将趋于稳定,现货价格受到供应的压制,难以再现去年同期的辉煌。

2.2 蛋鸡养殖企业生产情况

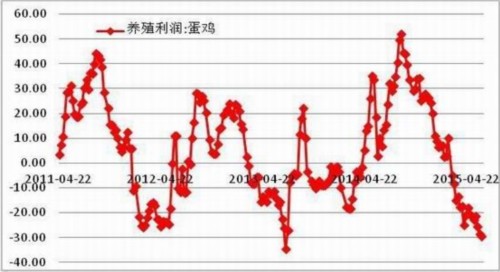

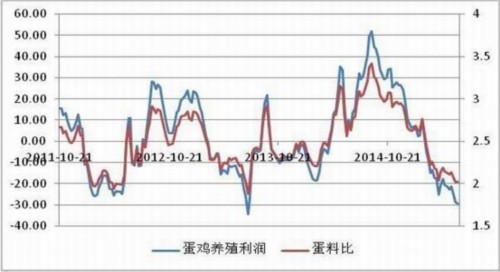

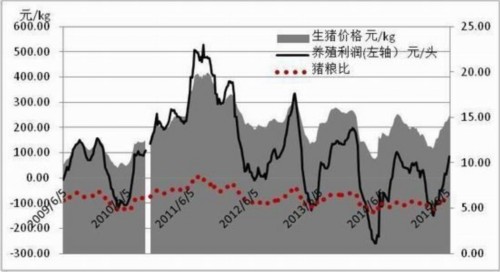

2.2.1 蛋鸡养殖利润低迷

我们考虑蛋鸡市场的养殖利润,主要考虑上游饲料成本、蛋鸡苗;下游鸡蛋、淘汰鸡价格等因素。2015 年以来,目前饲料市场相对平稳,蛋鸡供应改善,鸡蛋价格回落,下游鸡蛋淘汰鸡偏弱整理,结合蛋鸡养殖的上游成本以及下游销售价格来看,蛋鸡养殖利润偏弱,较 2014 年年底出现大规模的回落,目前部分地区出现亏损;就目前而言,鸡蛋价格下跌至成本下方,我们知道,养殖利润直接关系到蛋鸡养殖企业的持续补栏积极性,养殖亏损影响上游后续补栏;并且进入夏季,市场补栏淡季,养殖利润低迷的情况下后续的补栏或将继续降低,中长期市场的供应将出现减少,这种情绪引导下,远期 1 月鸡蛋期价偏强。长期补栏能否持续好转,仍需关注养殖利润的进一步动态。

图 11:蛋鸡养殖利润情况

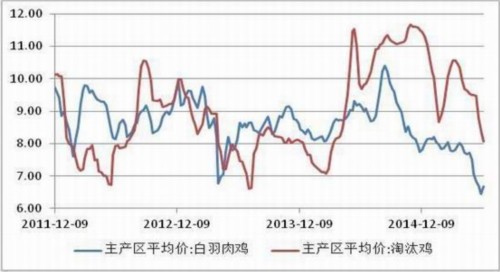

2.2.2淘汰鸡情况

经过前期养殖利润回落,2014 年四季度以来养殖中挤压的高龄蛋鸡开始快速淘汰,短期供应降低也支撑了鸡蛋价格小幅反弹,经过前期的快速回落整理,近期养殖结构中可淘汰蛋鸡占比大幅降低,我们上面分析养殖结构中可以发现可淘汰蛋鸡占比逐渐降低,不过我们后期仍需关注养殖利润低迷的情况下,养殖户是否会提前加快蛋鸡的淘汰进程。目前,肉鸡价格偏低令市场对淘汰鸡价格不占据优势,养殖户提前淘汰意愿不强,短期供应仍趋于稳定,但是,我们需要注意的是,目前鸡蛋现价缺乏利多因素支撑,如果养殖利润恶化,配合肉鸡价格上涨,提前淘汰有利于养殖户利润的情况下,是否会非正常提前加快蛋鸡淘汰,将对市场供应有所影响,尽管我们对鸡蛋下半年走势预期偏弱,但也要时刻警惕淘汰鸡情况。

图 13:淘汰鸡与肉鸡价格走势对比

2.2.3 蛋鸡补栏周期性需要重点关注

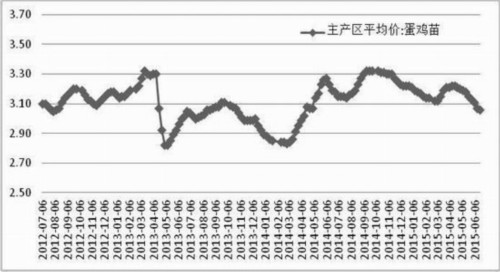

根据蛋鸡养殖产业链上下游来看,我们仍需要关注商品代蛋鸡苗的补栏情况,我们观察商品代蛋鸡苗价格可以直观的看出,在一季度以及三季度通常价格出现上行,反应到市场需求上,也就是说通常在一季度以及三季度是蛋鸡养殖企业的补栏旺季;那么进入 2015 年下半年,目前 8 月份前期,受到气温的影响,养殖企业补栏积极性相对有限,我们需要重点关注的是下半年 9、10 月份养殖企业的补栏情况,如果鸡蛋价格难有大幅拉升,蛋鸡养殖利润萎缩的情况下,养殖户的补栏积极性将受到影响,一旦下半年补栏情况受限,对远期行情将产生影响。

图 14:商品代蛋鸡苗价格历年走势对比

图 15:主产区蛋鸡苗平均价

图 16:蛋鸡产蛋周期

整体而言,蛋鸡养殖企业的养殖结构在 2015 年下半年将维持稳定的形势,但长期甚至 2016 年蛋鸡供应市场是否发生改变,目前来看,仍需继续关注。

2.3 成本因素分析

我们分析蛋鸡养殖成本主要包括饲料成本、鸡苗成本、疾病防治费、人工成本、水电费、固定资产设备折旧 费等,其中任何一项变化,都会不同程度的影响鸡蛋的成本变化。在整体生产成本构成中,饲料费占比最多,约占总成本的 60%—70%,鸡苗成本约占 15%—20%,鸡苗在上面我们已经进行了分析;在本节分析中,我们重点在饲料成本分析;随着近年来人工成本的持续上涨,该项费用在整体成本中的占比也逐年扩大,不过,由于目前数据局限性,我们对此不进行扩展分析。

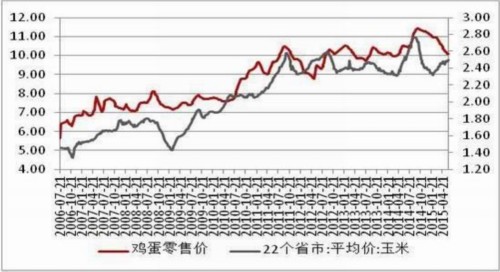

2.3.1 饲料成本分析

我们知道鸡蛋是饲料的转化产物,通常情况下,约 2.3 公斤左右的饲料生产一公斤左右的鸡蛋,尽管饲料成本并非鸡蛋价格的决定因素,但饲料成本的变化影响鸡蛋价格的中长期走势;而饲料成本中,玉米和豆粕分别占饲料成本的 60-65%和 20-25%,饲料成本约占鸡蛋成本的 70%;从价格形势来看;玉米与鸡蛋的先关系数达到 0.74,豆粕与鸡蛋的相关系数在 0.59;二者与鸡蛋价格走势的相关性较高。

面临着鸡蛋持续的弱势回调,养殖存栏并没有出现明显的降低,这里面,我们不得不提到养殖成本调降的影响;我们知道鸡蛋饲料的原材料主要是玉米以及豆粕,玉米市场来看,近期政策动摇以及进口谷物的替代导致了玉米现价出现小幅的回落,后期一旦临储拍卖补贴范围扩大至饲料企业,将在很大程度上降低饲料的生产成本,减缓养殖户的养殖压力;而豆粕市场来看,需求难以改善,近期市场走货一般,现货报价持续偏弱,整体饲料原材料成本偏弱导致养殖户养殖压力降低。不过,值得注意的是,近期来,生猪价格持续反弹,市场会认为将对饲料需求有一定的改善,未来生猪养殖意愿或有所增加,但是,目前生猪存栏量增长将受到能繁母猪偏低的制约,生猪存栏增长仍需时间,饲料需求复苏短期或维持偏弱,养殖成本目前来看,近期仍将偏低。

图 17:鸡蛋与玉米价格走势对比

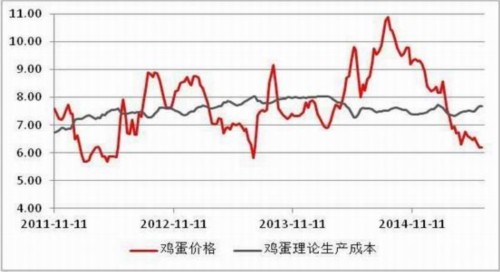

2.3.2 配合饲料以及蛋料比分析

我们对比蛋鸡养殖配合饲料来看,目前蛋鸡配合饲料较往年已经有所回落,而目前全国鸡蛋批发均价依然较往年相对较高,可以说,近期饲料成本的变化对鸡蛋价格走势的影响相对有限;不过,中期鸡蛋价格走势受到饲料成本的影响,蛋料比通常围绕震荡中轴 2.3 变动,截止到 2015 年 6 月中旬,蛋料比持续低于政策水平,目前鸡蛋价格相对饲料成本偏低,中长期价格走势来看,蛋料比限制鸡蛋价格的回落空间。

图 19:配合饲料价格近年价格对比走势图

图 21:蛋料比情况

2.4 鸡蛋价格走势分析

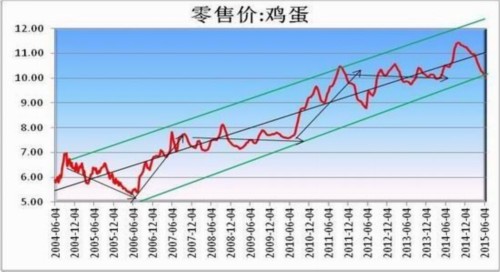

2.4.1 鸡蛋价格周期性走势

从中长期来看,鸡蛋价格走势由于养殖周期的原因,鸡蛋价格呈现明显周期性特点,通常为 3 年左右一个周期,1 年半时间左右的上涨以及 1 年半时间左右的调整,这主要是受到养殖周期的影响,并在在整个经济发展与人民饮食调整的情况下,鸡蛋价格出现连续的持续上行,我们现在判断鸡蛋价格的能否无节制的上调呢, 显然是不可能;首先,我们从市场需求的角度来看,由于鸡蛋需求更主要的来源于家庭消费,而按照目前年度数据来测算,鸡蛋年人均消费 270 枚蛋,我们说鸡蛋消费继续增加的可能性已经逐渐降低,后期价格围绕养殖成本为中轴运行;其次,养殖成本中,我们更注重饲料成本以及人工成本,如果人工成本受到经济调整制约下难以持续走强,而饲料近年来的弱势也让我们注意到饲料成本并非年年上涨。综合来看,我们可以简单的判定,鸡蛋价格周期性走势逐渐弱化,就像猪周期也逐渐被市场打破的现象一样。

我们从图中可以看出,在 2014 年鸡蛋价格快速上涨,持续不足一年左右疯狂上行后,鸡蛋价格提前进入回落调整期,目前来看,周期性行情已经有所变化,我们结合供应市场以及养殖周期预期来判断,鸡蛋价格弱势的时间可能持续到 2015 年底;至于 2016 年下半年价格能否走出新一轮的上行,目前判断仍为时尚早。随着市场的发展,我们关注鸡蛋价格的周期性走势不能拿

图 23:鸡蛋价格周期性走势分析

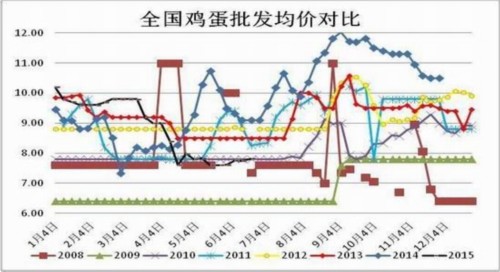

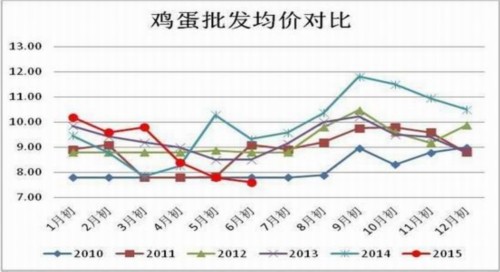

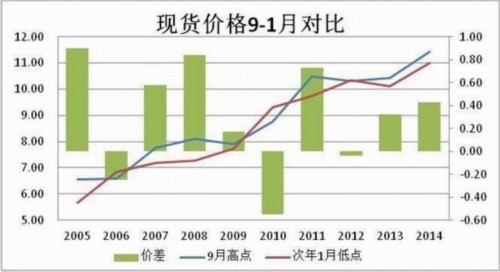

2.4.2 鸡蛋价格季节性走势分析

受到节日影响,鸡蛋价格在年内节日前通常会出现阶段性备货需求,受此影响,鸡蛋价格通常在年内具有比较鲜明的季节性因素;一般每年的 5 月份,清明五一以及端午节节日备货需求将启动鸡蛋价格的反弹支撑,8、9 月份大中院校开学、中秋以及国庆节日对鸡蛋市场需求有明显提振,通常年内高点发生在此附近。而春季一般是产蛋旺季,供应量增加,而却是消费淡季,所以此季节鸡蛋价格一般较为疲弱;而在第四季度,节日备货需求过后,价格重回正常区间。

从季节性走势来看,2015 年,价格在 9、10 月份前期,仍有上行的可能,但是我们也要注意到,季节性价格走势的波幅受到供应市场的制约,我们在上面的蛋鸡供应中基本已经判断,2015 年 9、10 月份前期的市场供应稳定充足,那么我们判断,即便价格小幅反弹,幅度也相对有限。

图 24:鸡蛋价格季节性走势分析

2.5 替代品种走势

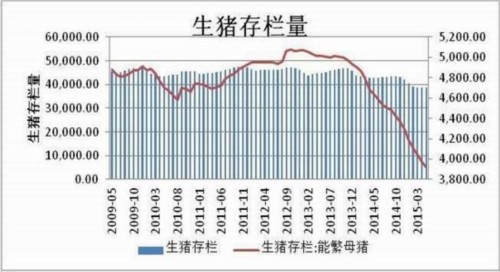

2.5.1 生猪市场进入上涨周期

生猪市场经过了很长的低迷期,受到价格持续低位运行影响,生猪养殖普遍存在亏损的问题,导致生猪存栏量以及能繁母猪存栏量大幅降低,后期供应减少的情况下,2015 年下半年,生猪价格出现小幅的张东,市场也普遍预期后期生猪价格将进入新的上涨周期;通常情况下,生猪养殖市场对蛋鸡市场具有直接或间接的影响;直接影响,我们可以从生猪与鸡蛋价格走势对比来看,二者走势相关性较高,生猪价格的走高也会在一定程度上刺激鸡蛋价格走势;间接影响主要来自于饲料成本变化对鸡蛋价格产生的影响。

不过,由于存栏量偏低,以及能繁母猪未有明显改善,未来几个月内,生猪市场的存栏或难有大变动;存栏量在 2015 年下半年变动较小的情况下,我们判断在 2015 年下半年,生猪市场对饲料需求的提振作用有限;而结合前面分析的蛋料比来看,饲料对鸡蛋价格或形成支撑,但难以形成有效提振。

图 25:生猪市场存栏量

图 27:生猪与鸡蛋价格走势对比

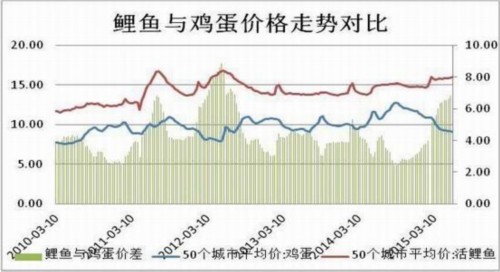

2.5.2其他品种

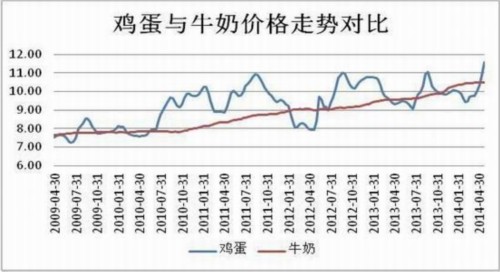

在日常生活中,尽管鸡蛋与鲤鱼以及牛奶价格走势相关度较高,但若非品种间价差出现非理性扩大或缩小的情况,通常情况下,鸡蛋不会与其他品种发生替代。

图 28:鲤鱼与鸡蛋价格走势对比

3、 鸡蛋需求市场

3.1 鸡蛋需求构成

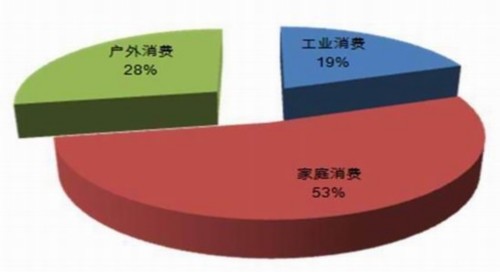

我国禽蛋消费结构为食用占比 91%,其次是损耗,占 5%,种用及其他用量较少,各占 2%;而食用消费中,主要以家庭消费为主,占 53%;其次为户外消费,户外消费主要为餐饮、企业食堂等,占总消费中 28%左右,消费结构中还有约 19%的工业消费,主要以保洁蛋、食品、深加工行业为主。

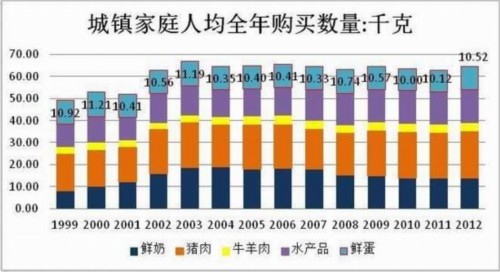

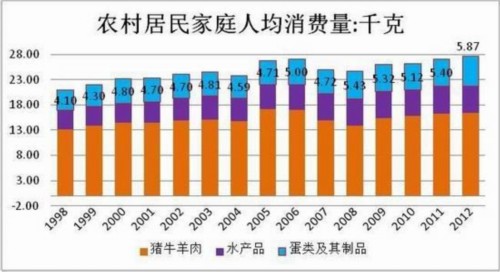

整体消费结构中家庭食品消费占据主要的地位,而作为日常生活中不可或缺的营养食品之一,鸡蛋的需求有一定的保证,不过,尽管人口稳定增长,但随着饮食结构的日益丰富化,鸡蛋需求难有大幅波动, 需求维持相对平稳;并且需求弹性较弱,所以在鸡蛋价格分析中,我们分析的重点主要在鸡蛋市场供应变化而非需求影响。

图 30:鸡蛋消费用途

图 32:城镇家庭食品人均消费量

4、套利与套保

4.1 期现套利

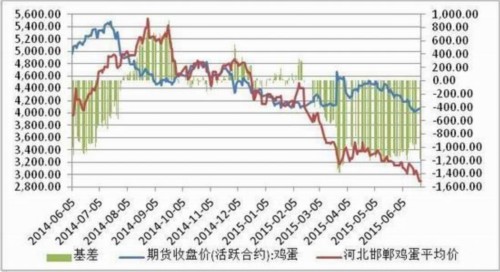

现货市场短期弱势难以调整,现货报价出现明显回落,目前产区报价已经下调至 3.2-3.3 元/斤左右的水平,而结合期货市场来看,基差快速缩小,期价面临较大压力,9 月基差而言,基差缩小至-1000 到-1200 元/500千克的水平,我们结合期价的持有成本来看,基本上已经超出了无风险套利区间,在操作上可以试探性尝试期现正向跨期套利,也就是买入现货的同时而卖出 9 月期货,不过,由于鸡蛋现货存储中涉及保质期的问题,建议鸡蛋的需求企业随买随用为主。

4.2 跨期套利

跨期套利,考虑因素较为复杂,从基本面考虑,由于鸡蛋价格走势具有较为明显的季节性,可以尝试在各个合约之间进行跨期套利。不过,目前市场的供应形势会发生一定的变化,1、5、9 月间鸡蛋现货价格的价差波动或相对较小,建议结合考虑届时的供应形势做出选择。

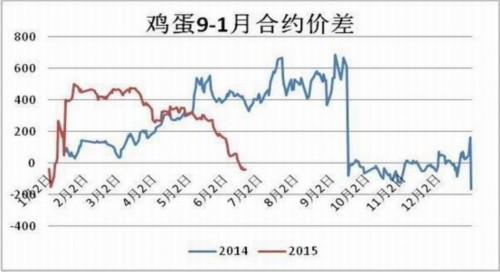

从持有成本的角度,我们简单计算二者的合理价差来进行判断是否存在套利机会;目前,1509-1601 价差在-40 元/500 千克左右的水平,较上月有明显的走弱,从持有成本的角度,显然反向跨期套利更为合适,目前,2015 年鸡蛋的供应形势要明显好于 2014 年,9 月份鸡蛋价格的走势也难以超越去年同期水平,在此基础上,1509-1601 合约价差走势难以超越去年同期水平,近期价差也出现明显的回落,这里边也有夏季补栏偏弱中长期供应仍存疑虑的影响。但是反向套利能否持续,由于有季节性因素的影响,即便远期 1 月份价格预期偏强,但也不宜过度乐观。而鸡蛋 1605-1509 合约价差走势来看,远期升水或旅游平水,价差的走高主要是受到远期市场供应不明朗影响,目前不建议过早沽空此价差。

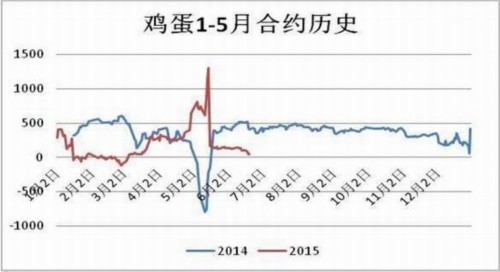

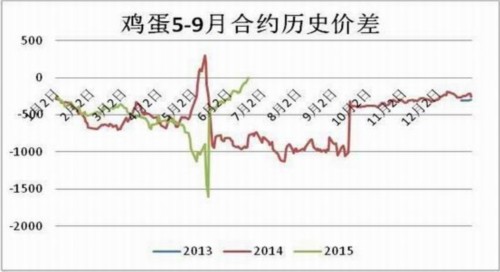

图 34:JD1-5 月合约价差走势

图 36:JD9-1 月合约价差走势

4.3 套保

对于鸡蛋需求企业而言,目前现货市场偏弱的形势建议随买随用为主;如果是鸡蛋的生产企业,可以试探卖出保值为宜。9 月基差来看,截止到 2015 年 6 月中,价差仍在-1000 元/500 千克左右的水平,基差偏低运行,从理论上来看,若是鸡蛋生产企业,可以适量进行卖出 9 月期货进行保值;不过判断中期供应仍需关注淘汰鸡以及补栏的变化,并且卖方涉及到的成本计算更为复杂,涉及到较高的交割费用,在考虑套期保值交易时,我们通常保持比较谨慎的态度。而买方交割中,我们需要更多的考虑运输费用等因素,并且交割合约限量等因素,在鸡蛋上市一年多以后,实际交割的数量相对有限,建议结合企业自身需求、现货供需、基差变化、时间、交易所仓单以及交割流程需要涉及到的费用具体考虑为宜。

图 38: 鸡蛋活跃合约基差走势(以河北邯郸价格为例)

5、结论以及操作建议

5.1 技术分析以及操作建议

鸡蛋指数走势来看,基本已经下探到前底位置震荡止跌,不过能否形成有效突破仍需进一步关注,从主力合约来看,1509 合约目前依然疲弱,基本已经有效下挫,由于目前较差的基差影响,即便后期现价小幅上行,也难以传递至期货市场,1509 期价后期后像现价靠拢,但基于 9 月市场的旺季因素影响,价格在 3800 附近或存在较大的争议,不过也不排除交割月前期价格出现较大波动,按照目前价差运行下,卖保介入有利可图,9月仍存在风险。而远期 1 月合约来看,目前仍处于持续的低位弱势震荡整理,在 9 月前期,市场缺乏实质性的利多因素,或难以打破震荡区间上沿压力,或偏弱震荡,关注前低附近支撑;不过,由于远期旺季期货主力将转移至 1 月合约,并且供应仍存在小幅疑虑的情况下,期价的下行幅度或相对有限,中期在前低附近 3950-4000附近存在重要支撑,上方压力在 4180-4250 附近。对于投机者而言,鸡蛋期价波动幅度较大,在操作上建议短线关注为宜,短线目前顺势偏空交易,不过,一旦中秋前旺季引导下,远期合约不排除有震荡上行的可能,但中期走升空间或相对有限,建议依托支撑与压力位顺势交易为宜,及时设好止损。

图 39:鸡蛋 1509 日 k 线走势图

图 40:鸡蛋 1601 日 k 线走势图

5.2 市场展望以及风险提示

结合现货市场的情况,我们对 2015 年下半年鸡蛋价格走势的整体判断预期相对较为平稳,即便需求旺季价格出现反弹,但也受到供应市场的制约而上行幅度有限,现价难有大幅波动;期货市场来看,9 月期价按照目前的基差而言,缺乏反弹的动力,阶段性而言,建议逢高沽空操作为宜;而未来 1 月合约来看,尽管中长期市场供应仍有不确定性,上方 4190-4250 附近多空将争夺较为激烈,主要考虑充足的供应市场与三季度末的需求旺季博弈,如果突破上方压力,后期震荡重心将继续上移,长期压力将扩大至 4350 附近,不过,如果旺季炒作有限,期价将继续延续低位宽幅震荡,关注 4000 附近支撑附近整理,不建议过度追高,按照宽幅震荡的操作思路较为适宜。不过,市场并不以投资者的意志为转移,后期仍有可能出现突发事件,仍有一些不确定因素需要我们关注:

1、需要考虑宏观环境,宏观经济环境以及国家相关产业政策、进出口政策的调整,农产品收储政策等均会对鸡蛋价格产生直接或者间接的影响。

2、关注近期蛋鸡养殖企业的补栏情况,养殖利润亏损的情况下,养殖场补栏积极性将关系中长期蛋鸡供应问题。

3、关注蛋鸡养殖中配合饲料的价格走势,成本的变化将对后期鸡蛋现货价格具有重要的影响力;关注玉米以及豆粕价格的走势变化。

4、关注需求变化,后期劳动节以及端午节假期前市场需求的变动将影响价格走势,并且,目前现货市场高库存的情况也需注意,如果库存消化不积极,那么需求启动的可能性降低。

一周阅读排行