【导语】屠宰环节是研究肉类市场的重要一环,通过开工率既可以了解上游活体的供应情况,又能看出下游产品的需求变化,库容率(库存)是供需关系的直接体现,而企业可根据盈利情况对开工率、库容率进行调整。通过对以上重要指标的解读,可预判四季度肉类市场的运行状况。

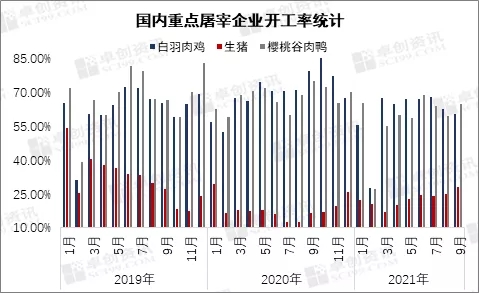

开工率变化各有特点

卓创资讯选择白羽肉鸡、生猪、樱桃谷肉鸭三个行业的重点屠宰企业,对其开工率进行监测。从图1中可以看出,2019-2021年生猪屠宰企业的开工率整体是先减后增的趋势,从侧面也能看出非洲猪瘟疫情的发展变化过程。同时也反映了肉类需求的季节性变化特点,夏季是消费淡季,冬季是需求旺季,春季和秋季是过渡季节。今年三季度末生猪行业的平均屠宰开工率为27.76%,同比提升24.19个百分点,比近三年平均值24.19%提高3.57个百分点。与生猪行业相比,白羽肉鸡及樱桃谷肉鸭屠宰开工率变化的长周期规律性不是很明显,从年度内来看,基本呈现“W”型。白羽肉鸡的屠宰开工率多受春节、烧烤季、开学季等需求的变化影响,今年三季度末平均开工率为60.18%,同比下滑18.98个百分点,比近三年平均值64.40%下降4.22个百分点,且低于正常水平(60%-70%)。三季度末樱桃谷肉鸭的平均屠宰开工率为64.73%,同比下降10.13个百分点,比近三年平均值64.88%略降0.15个百分点。除此之外,三者的相同点是春节假期因停工放假开工率环比出现明显降低,3-4月份是缓慢恢复的过程。

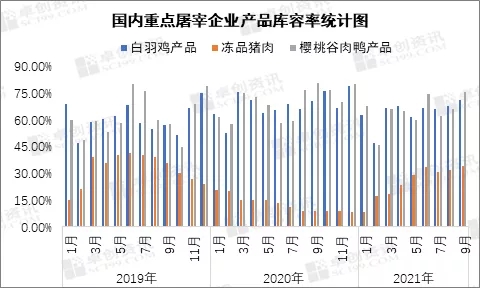

库容率均高于近三年平均值

除了开工率,库容率也是研究屠宰行业运营情况的一个重要指标。从图2中可以明显看出,今年冻品猪肉的库存整体是增加趋势,主要原因是屠宰企业看好后市行情集中在3-5月份主动进行产品入库。三季末冻品猪肉的平均库容率为34.27%,高于近三年均值11个百分点。据了解,截至目前,今年仍有近一半的进口产品未被消化,且价格随着国内市场行情不断下挫,贸易商的经营压力不断增加。因白羽鸡、樱桃谷肉鸭产品以冻品为主,企业多维持一定库存量。三季度末,白羽鸡产品、鸭产品的平均库容率分别为71.16%、75.87%,均处于正常偏高的水平,比近三年均值分别高6.72个百分点、10.20个百分点,开工率下降,库容率上升,屠宰企业的运行压力较大。(库容率=库存量/最大库容量)

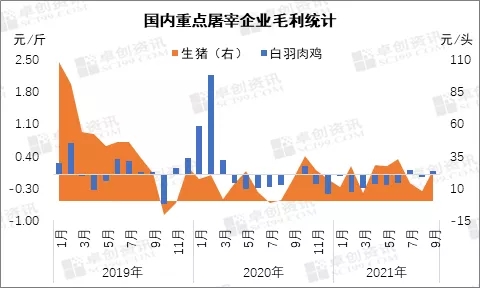

屠宰环节盈利均不理想

屠宰企业最直观的经营指标是利润。卓创资讯监测的数据显示(图3),2019年至今年三季度末,生猪及白羽鸡的屠宰利润均不甚乐观。此时间段内,生猪屠宰企业的最高毛利达到107.65元/头,最高亏损值为10.61元/头,平均毛利为25.96元/头,远低于企业的综合运营成本(30-50元/头,与开工率高低有关);白羽肉鸡屠宰企业最大理论盈利为2.13元/斤,最大理论亏损为0.64元/斤,平均利润为0.04元/斤,按肉鸡均重5斤左右计算,一只鸡仅能盈利0.20元左右,低于企业的综合运营成本(0.5-1.0元/只)。屠宰企业多根据盈利情况对开工率和库容率进行调整。据卓创资讯调研,近三年樱桃谷肉鸭平均屠宰亏损为0.08元/斤,运营情况不及生猪和白羽肉鸡屠宰。在盈利持续不佳的情况下,规模屠宰企业基于更多的社会责任进行经营,如保障工人利益、满足当地市场需求等。

四季度国内肉类市场或难言乐观

四季度肉禽供应较为充足,且生猪产能处于年度高位,一定程度上能减轻屠宰企业的原料成本压力。从需求面来看, “双11”、双“12”对终端需求有提振作用;近三年的餐饮收入反映出四季度餐饮消费处于年度的高值,或对肉类消费有所支撑。因电、煤等成本压力增大,预计四季度生猪、白羽肉鸡、樱桃谷肉鸭的开工率受限。另外新冠疫情是需求面较大的不确定性因素。综合来看,四季度屠宰企业经营有压力,肉类市场难言乐观。

一周阅读排行