国泰君安:鸡蛋市场期价进入底部震荡区间

摘要:

鸡蛋期货近期弱势下跌,随着气温回落,蛋鸡的产蛋率有所提升,3、4月份补栏的雏鸡开始大量产蛋,但目前鸡蛋供给偏紧的格局尚没有得到根本改善,若淘汰鸡数量过多,鸡蛋供应或仍会偏紧。鸡蛋需求出现季节性回调,但国庆节对鸡蛋需求有一定的提振。鸡蛋期货目前仍较现货贴水,鸡蛋1501合约关注4400整数关口的支撑效果,若4400支撑有效,鸡蛋期价可能存在补涨的需求,若期价有效突破4400一线,鸡蛋期货下方的空间可能会被再度打开,目前鸡蛋期货已经进入底部震荡区间。鸡蛋1505合约关注4000整数关口的支撑效果,若4000支撑有效,鸡蛋期价可能存在补涨的需求,若期价有效突破4000一线,鸡蛋期货下方的空间可能会被再度打开,目前鸡蛋期货已经进入底部震荡区间。

操作上,JD1501合约根据4400整数关口的表现调整交易策略:若期价运行于4400整数关口上方,采取逢低做多策略,入场价区4400-4600,目标价区4600-4800,止损价区4300-4400,资金占用30%,操作手数600;若期价有效突破4400整数关口,采取逢高抛空思路,入场价区4300-4400,目标价区4100-4300,止损价区4400-4500,资金占用30%,操作手数600。JD1505合约根据4000整数关口的表现调整交易策略:若期价运行于4000整数关口上方,采取逢低做多策略,入场价区4000-4200,目标价区4200-4400,止损价区3900-4000,资金占用20%,操作手数400;若期价有效突破4000整数关口,采取逢高抛空思路,入场价区3900-4000,目标价区3700-3900,止损价区4000-4100,资金占用20%,操作手数400。

一、策略概述

1.做多策略

鸡蛋供应偏紧的格局仍然没有得到改善,若中秋之后蛋鸡养殖户大量淘汰老鸡,甚至大于新开产的小鸡,鸡蛋的供应可能更加紧张,同时,国庆节对鸡蛋需求也有一定的提振作用。另外,目前鸡蛋期货较现货跌水,鸡蛋期货存在补涨的需求。

| 操作合约 | 操作方向 | 入场价区 | 目标价区 | 止损价区 | 资金占用 | 操作手数 |

| JD1501 | 做多 | 4400-4600 | 4600-4800 | 4300-4400 | 30% | 600 |

| JD1505 | 做多 | 4000-4200 | 4200-4400 | 3900-4000 | 20% | 400 |

随着气温回落,蛋鸡的产蛋率有所提升,4月新补栏的雏鸡也开始大量产蛋,鸡蛋供应偏紧的格局有所缓解,同时,中秋节之后鸡蛋的需求有所回落。另外,目前全国各地鸡蛋现货均出现一定程度的下跌。

| 操作合约 | 操作方向 | 入场价区 | 目标价区 | 止损价区 | 资金占用 | 操作手数 |

| JD1501 | 做空 | 4300-4400 | 4100-4300 | 4400-4500 | 30% | 600 |

| JD1505 | 做空 | 3900-4000 | 3700-3900 | 4000-4100 | 20% | 400 |

1.成本提升,养殖户补栏不积极

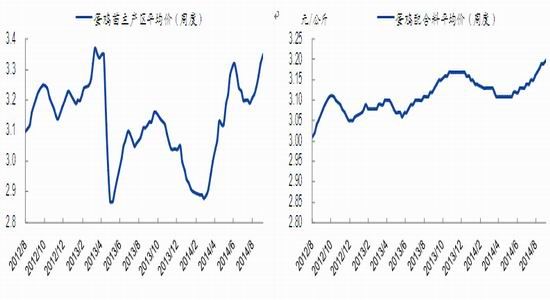

蛋鸡养殖成本主要包括饲料成本费、雏鸡成本费、疾病防治费、人工成本、水电费等。在生产成本构成中,最主要的是饲料费,约占总成本的60%—70%,其次是雏鸡费,约占15%—20%。从上游原料成本来看,近期蛋鸡苗价格有所上涨,目前蛋鸡苗价格3.30元/羽;饲料价格持续上涨,蛋鸡配合料价格3.20元/公斤。受养殖成本上涨影响,蛋鸡养殖户补栏不积极。从养殖利润来看,目前蛋鸡养殖利润小幅回落,目前已经非常丰厚,达到44.50元/羽,这可能会在一定程度上提高养殖户补栏的积极性,受前两年禽流感的影响,也有部分养殖户仍然持观望态度。替代品猪肉价格来看,猪价近期小幅下跌,目前全国22个省市生猪平均价15.23元/千克,猪肉平均价23.12元/千克,目前猪粮比价为5.52。

图1 蛋鸡苗价格 图2 蛋鸡饲料价格

|

资料来源:wind,国泰君安期货产业服务研究所 资料来源:wind,国泰君安期货产业服务研究所

图3 蛋鸡养殖利润 图4 生猪价格

|

资料来源:wind,国泰君安期货产业服务研究所 资料来源:wind,国泰君安期货产业服务研究所

2.蛋鸡存栏量偏低,供应偏紧

现代的蛋鸡品种需4~5个月的时间结束育雏、育成期,20周龄以后便进入产蛋期,从第6~11个月龄开始产蛋率可达 90%,到12个月龄产蛋率下降到80%,产蛋高峰一般能维持5个月的时间,到第16个月龄后,产蛋率下降到70%以下时,养鸡户开始淘汰蛋鸡。产蛋高峰,鸡蛋供应量大,蛋价降低,产蛋低谷,鸡蛋供应不足,蛋价回升。今年受前期禽流感影响,蛋鸡存栏量不足,并且受饲料成本和蛋鸡苗价格持续上涨等因素影响,前期蛋鸡养殖户补栏不积极,鸡蛋供给较往年偏紧。从蛋鸡存栏量数据来看,8月在产蛋鸡存栏量环比下降1.15%,同比下降22.15%,目前全国在产蛋鸡约11.17亿只。

图5蛋鸡补栏不积极 图6 蛋鸡存栏量不足

|

资料来源:芝华数据,国泰君安期货产业服务研究所 资料来源:芝华数据,国泰君安期货产业服务研究所

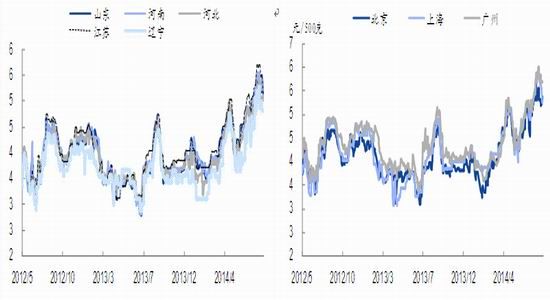

3.鸡蛋现货维持高位

中秋节之后,全国各地鸡蛋现货价格出现不同程度下跌,目前鸡蛋现货仍维持相对高位,昨天全国鸡蛋各省鸡蛋均价5.17元/斤,环比微跌0.01。目前主产区山东德州5.05元/斤;河南商丘5.00元/斤;河北石家庄5.07元/斤;江苏南通5.15元/斤;辽宁沈阳5.10元/斤;目前主销区北京5.27元/斤;上海5.27元/斤;广州5.60元/斤。

图7主产区鸡蛋现货价格 图8 主销区鸡蛋现货价格

|

资料来源:wind,国泰君安期货产业服务研究所 资料来源:wind,国泰君安期货产业服务研究所

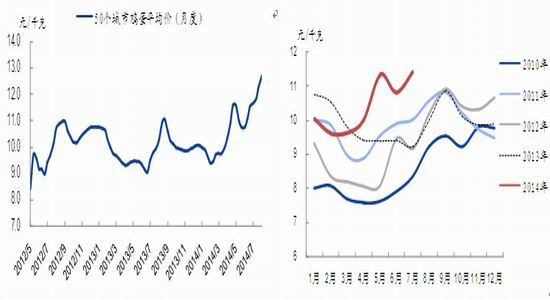

4.节后回调幅度不及往年

从月度均价来看,鸡蛋历年价格走势呈现明显的季节性规律。受入夏后蛋鸡歇伏造成的产量下降以及中秋、国庆双节消费需求的带动,9、10月份一般为年内高点,1、2月份为次高点,受春节过后需求下降以及天气转暖后蛋鸡产蛋量增加的影响,3、4月份一般为年内低点。根据芝华数据,相比4、5、6、7月雏鸡占比减少,淘汰蛋鸡占比增加,若9、10月份养殖户大量集中淘汰老鸡,鸡蛋的供应可能仍会偏紧,对鸡蛋现货价格有一定的支撑。目前国内淘汰鸡价格稳定,山东青岛5.50-5.70元/斤;河南商丘5.70-5.90元/斤;河北石家庄5.30-5.50元/斤;江苏南通5.60-5.80元/斤;辽宁大连5.20-5.40元/斤。

图9 鸡蛋50个城市平均价 图10 鸡蛋价格的季节性走势

|

资料来源:wind,国泰君安期货产业服务研究所 资料来源:wind,国泰君安期货产业服务研究所

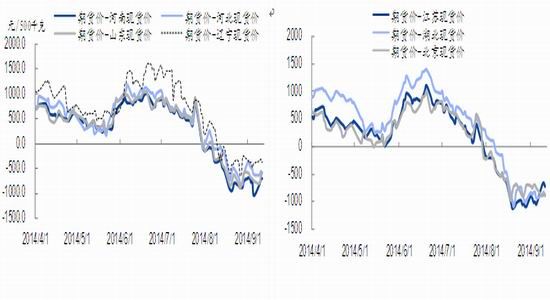

5.期货较现货贴水

从期现价差来看,目前基准交割地及非基准交割地鸡蛋主力合约期现价差有所收窄,仍维持贴水状态。目前基准交割地河南价差为-696元/500千克;河北价差为-586元/500千克;山东价差为-586元/500千克;辽宁价差为-376元/500千克。目前非基准交割地江苏(升水50元/500千克)价差-716为元/500千克;湖北(升水50元/500千克)价差为-896元/500千克;北京(升水50元/500千克)价差为-876元/500千克;上海(升水150元/500千克)价差为-816元/500千克;广州(升水250元/500千克)价差为-1246元/500千克。

图11基准交割地期现价差 图12 升水50地区期现价差

|

资料来源:wind,国泰君安期货产业服务研究所 资料来源:wind,国泰君安期货产业服务研究所

图13 升水150地区期现价差 图14 升水250地区期现价差

|

资料来源:wind,国泰君安期货产业服务研究所 资料来源:wind,国泰君安期货产业服务研究所

三、风险控制

1.做多风险

(1)9月-10月养殖户大量补栏,使明年1月鸡蛋供应比较宽松;

(2)今年下半年或年底全国出现禽流感疫情。

应对策略:严格设置止损、控制仓位

2.做空风险

(1)9月蛋鸡养殖户大量淘汰老鸡,甚至大于新开产蛋鸡的数量,使近期鸡蛋供应更加紧张;

(2)目前期货价格较现货贴水,空头资金提前撤离。

应对策略:严格设置止损、控制仓位

总体来说,目前鸡蛋期现走势出现背离,鸡蛋期货已经进入底部震荡区间, JD1501合约后期考验4400整数关口的支撑效果,JD1505合约后期考验4000整数关口的支撑效果,但也需关注玉米、豆粕等饲料的现货价格以及蛋鸡苗、淘汰鸡等上下游产品的价格,同时也需参考市场情绪、多空双方持仓等因素。另外,鸡蛋期现波动比较大,应及时设置止损止盈点位,控制仓位。

招金期货1队:补栏进度不一 鸡蛋1-5套利可期

内容提要:

上半年补栏量不济而下半年补栏增加,9月份后鸡苗价格不断走高,新补栏的鸡苗将在2月份集中产蛋压制05价格。

高达5元/斤的鸡蛋价格给了养殖户丰厚的养殖利润,部分淘汰鸡延迟时间会压制后期蛋价,而05合约更受影响。

饲料成本短期之内没有上涨迹象,全球农产品(000061,股吧)的丰收将继续给养殖户更便宜的饲料价格,9、10月份新增上栏量只增不减。

鸡蛋1-5价差始终处于箱型整理区间,目前已经触及箱型的下轨,在此位置建仓获得100元/500kg利润可期。

养殖户的淘汰鸡进度与补栏的程度将对05合约有不确定影响,同时我国豆粕依赖度高,我们会积极跟踪重点数据,做好风险管理与提示。

作为季节性明显的品种,鸡蛋价格步入9月份之后将进入下跌趋势。受2013年年底的禽流感影响,养殖户在上半年补栏积极性不高而现在鸡蛋现货价格高企养殖利润大幅上扬导致近期补栏增加,按照补栏后4-5个月后蛋鸡逐步进入产蛋高峰,05价格或下跌幅度较01更大,故推荐鸡蛋1-5正套。

一、下半年补栏多鸡苗价格上涨

图1:鸡苗价格(元/羽)

|

按照以往规律每年春秋季都为补栏高峰期,这样既避免夏季高温导致鸡苗生长不佳也能防止冬季流感性病毒集中爆发对蛋鸡的影响。从图1可以看出,12年和13年都是3月度鸡苗价格较9月高,主要是养殖户上半年补栏积极性高,而下半年的价格要依据玉米豆粕等饲料成本和鸡蛋价格再决定补栏的规模,但是12年、13年的禽流感导致上半年鸡苗价格一直低于3元/羽,3月份价格也集中在2.85-2.95元/羽,这与峪口鸡苗销量不佳基本吻合。而鸡苗价格自步入9月份之后上涨至3.3元/羽,这个价格创下了今年的新高,原本上半年未补栏的养殖户把补栏的压力逐步释放到下半年,这也是导致鸡苗价格居高不下的原因,我们对华北和华东的调研数据也基本符合养殖户的心态,这批鸡苗在5个月后步入产蛋高峰期即2月份,故对JD1505合约压力沉重。

二、养殖利润刺激淘汰鸡价高位

中秋期间作为主产区的山东鸡蛋价格仍处于高位,青岛蛋鸡协会9月7日报价仍是5.5元/斤,从目前绝对价格来看养殖户养鸡存在着巨大的利润,故今年养殖户延迟了老母鸡的淘汰。据我们对鸡蛋主产区华北与华东地区的调研情况来看,正常450-500天淘汰的蛋鸡饲养成本大约在3-3.5元,而目前鸡蛋价格仍处于5元/500kg以上的高位,原本在中秋前淘汰的老母鸡需延迟淘汰,管理水平高的养殖户能把养殖周期推迟到500-550天,极端可以延迟至600-700天,时间的延长会一直持续至无养殖利润为止。从图2的主产区淘汰鸡的价格趋势来看,原本中秋之后老母鸡会有一个集中淘汰期,集中淘汰将会压制淘汰鸡的价格,但是目前淘汰鸡的价格一直处于上涨趋势,而且后期饲料成本可能会继续处于低位,越延迟淘汰将对远月合约影响越大。

图2:主产区淘汰鸡价格(元/公斤)

|

三、饲料成本降低鸡苗价格低位回升

后期养殖利润的走高主要体现在饲料成本和鸡苗价格这两个方面,在蛋鸡饲料中玉米、豆粕的比重分别占据60%和20%。首先我们来看玉米,前期国内市场炒作干旱对玉米产量的影响,局部地区的玉米减产并不影响国内玉米的再次丰收,待新年度玉米上市后价格很快将处于1.1-1.2元/斤的水平,较现在的高价降低10-15%,同时先行的期货价格早已体现出难以走高的迹象,届时高价位的玉米成本将大幅走低。即使国内玉米有缺口,目前CBOT玉米更是创下了年内新低的水平,进口低价将有效降低玉米成本。另外饲料成本来源就是豆粕,现货山东日照地区低于3500元/吨,同比降低300元/吨,美豆创纪录的产量降低了采购成本且油厂仍有可观的压榨利润,故全国油厂开机率仍在50%的高位,已经开始收割的美豆将继续降低国内油厂的大豆采购成本,2015年山东、江苏油厂已经有3000-3170元/吨远期采购合同,此价格较豆粕现货价格又大幅降低300-400元/吨的水平,据此看后期整体饲料成本价格会继续走低。

鸡蛋现货长时间处于高位刺激了养殖户补栏的热情,从峪口的数据来看雏鸡价格2、3月份低于3元/羽的低位,之后养殖户的补栏热情开始回暖,4、5月份补栏增多也刺激雏鸡价格近期缓慢走高,从雏鸡补栏到产蛋需5个月时间,9、10月份处于产蛋的青壮鸡比例增加会承压远月鸡蛋价格,饲料成本一直处于低位或会让养殖户在9、10这两个月继续增加补栏量,01和05价格都将走低,而05下跌幅度会更大。

四、价差处于低位反弹上轨可期

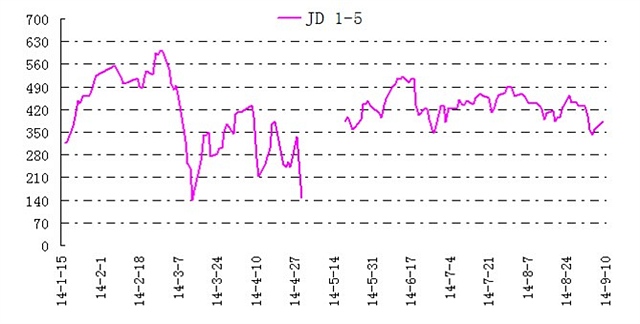

从图3可以看出,自上市以来鸡蛋15价差主要在300-500元/500kg之间波动,当前鸡蛋15价差随着鸡蛋1月合约的率先走低而触及300-350元/500kg的低位,后期随着补栏增加等基本面因素的影响,5月合约承压,走势或弱于1月,那么鸡蛋15价差存在继续推升的可能。故我们建议建立鸡蛋多1空5套利仓位,当鸡蛋15价差在350-390元/500kg之间时逐步建仓,目标价差为500元/500kg,止损设置在300元/500kg处。

图3:鸡蛋1-5价差图(元/500kg)

|

数据来源:招金期货研究院

五、风险提示

9、10月份补栏量为我们调研主产区华北与华东数据,但是具体养殖户补栏的进度与数量并不能被我们掌握,后期我们将对补栏数据继续跟踪;另外豆粕价格已经处于低位,具体后期美国收割进度与产量将如何演绎也会对饲料成本有重要影响,这也对两个合约产生不同的影响,我们也将随时关注变化。

一周阅读排行