第52周周评:猪价旺季不旺,还有翻身机会吗?

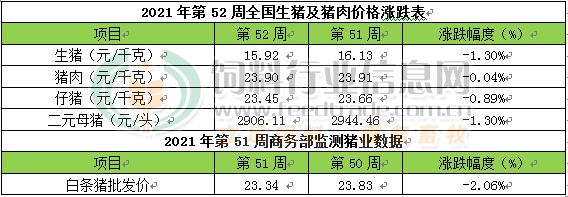

本周生猪价格为15.92元/千克,较上周下跌1.30%;猪肉价格为23.90元/千克,较上周下跌0.04%;仔猪价格23.45元/千克,较上周下跌0.89%;二元母猪价格为2906.11元/头,较上周下跌1.30%。

商务部监测数据显示,12月第3周商务部监测全国白条猪批发均价为23.34元/公斤,环比下跌2.06%。

生猪价格:猪价跌势不改,外三元均价跌破16元。

本周生猪价格环比持续下跌,吉林在7.10-7.40元/斤,较上周下跌0.20元/斤,辽宁在7.30-7.60元/斤,较上周下跌0.14元/斤。北京在7.50-7.80元/斤,较上周下跌0.09元/斤。浙江在8.30-8.60元/斤,较上周上涨0.03元/公斤。新疆在6.70-7.00元/斤,较上周下跌0.14元/斤。四川跌至7.80-8.10元/斤,河北跌至7.70-8.00元/斤,山东跌至7.70-8.00元/斤,河南涨至7.70-8.00元/斤,广东跌至8.30-8.60元/斤。

猪肉价格:商务部监测12月第3周白条猪批发价格下跌。猪肉供应充足,二市场需求增长缓慢,加之生猪价格走跌,对猪肉价格支撑减弱,本周猪肉价格环比稳中微跌。

仔猪价格:农业农村部监测数据显示,上周仔猪价格环比下降0.60%,较去年同期下降65.60%,全国500个农村集贸市场仔猪均价为28.09元/千克。据本网统计本周三元仔猪价格跌至23.45元/千克,生猪价格持续走跌,养殖户补栏情绪不高,生猪去产能适度扩大,本周仔猪价格持续下跌。

猪粮比价:本周猪粮比跌至5.77,较上周下跌0.10。玉米价格为2.74元/公斤,较上周稳中略偏弱,本周自繁自养亏损221.46元/头,较上周亏损增加24.74元/头。近期几场雨雪天气使东北产地部分粮源品质降低,基层种植户出粮心态转积极,潮粮上量增多,深加工企业收购也较谨慎,开启了小幅度落价模式。12月份,随着新季玉米上市量继续增加,主产区玉米价格理论上回调几率将逐步提高。但由于目前东北主产区天气不稳定,极端降雪影响玉米运输。预计12月中下旬期间玉米价格总体将继续偏弱下调走势为主,但不排除局部市场因天气影响运输而区间反弹,预判12月份全国主产区玉米月度均价环比将继续小幅上涨。

行情汇总:本周生猪价格持续下跌,东北地区猪价全面跌破15元/公斤。受生猪价格持续下跌影响,养殖户出栏增加,养殖企业出栏也有所增量,市场生猪供应充足,屠宰企业收猪没有难度,压价力度强,本周猪价跌势不改,南北大部分地区生猪价差不足1元/公斤,北猪南下有一定的减少。虽然目前离元旦节也仅剩一周左右的时间,但是一般三天假期对市场的提振幅度较小,屠企一般在节前两三天会有少量备货,我们预计近日生猪价格持续偏弱为主,月末或有小幅反弹机会。近期猪价的超跌行情导致养殖户恐慌出栏增加,近期生猪出栏体重也有所下降,这将一定程度上利好1月份生猪行情,加之春节前鲜销需求依旧旺盛,1月猪价仍有反弹机会,但要回到11月份的猪价高点的难度较大。

养猪龙头企业的坎坷苦旅:猪价暴跌、现金流紧缺、景气拐点或遥遥无期

“公司自今年3月份经历较大舆情事件以来,对自身媒体关系管理业务进行了反思……”

12月初,牧原股份接受机构调研时表示。

这一年,于公司而言,风波不断。

一边是行业景气度的大幅下滑,三季度转为亏损,致使中诚信评级展望调整为负面,另一边则是负债金额的高企,与市场各方对公司财务方面的质疑。

而牧原股份本月初竟然还爆出了旗下31家公司商票持续逾期的消息,虽然起因为“由于公司未及时收到部分持票人的有效提示付款申请,或持票人选择的清算方式不符合银行要求等”,并迅速完成了兑付,但是各方的疑虑并未消失。

直至12月22日,上市公司股东大会在审议向金融机构申请授信额度、向关联股东借款等借款的议案时,公司方面才给出相对正式的回复。

“无论是财务问题,还是市场上关注的现金流问题,存在质疑是正常的。面对行业处于周期底部等因素,公司现金流较为紧张也是现实情况……”一度跻身国内十大首富的牧原股份董事长秦英林回应称。

公司董秘秦军更表示,“公司的财务经得起检查,真实性毋庸置疑。”

或许,是上述回应起到了效果,12月23日早盘牧原股份早盘一度大涨超过6%。

猪价回落现金流吃紧

中诚信此前进行信用评级调整时有两个核心原因,其一是猪价连续下滑,牧原股份三季度出现经营亏损,盈利及获现能力,其二是牧原股份近两年公司投资规模较大,债务持续上升,货币资金不足以覆盖短期到期债务。

在经过2019年、2020年的“超级猪周期”后,今年是猪价理性回归的一年。

Wind采集的22省市生猪平均价显示,年初价格为35.41元/公斤,至今价格不过仅有17.5元/公斤。尤其是今年三季度,业内所预期的反弹并未如期而至,反而从7月份的16元/公斤最低跌至12.2元/公斤。

百川盈孚追踪的上百种大宗商品中,生猪近期也以全年超过50%的跌幅,位列涨幅榜的倒数第一名。

猪价下滑,成本却是刚性存在,几乎没有什么下降空间。

21世纪经济报道记者对生猪企业走访时了解到,外购仔猪育肥成本在14元/公斤左右,自繁自养类型的成本则超过16元/公斤,甚至更高。

原因是,今年仔猪价格大幅下滑,自繁自养类企业的仔猪从出生到断奶期间的成本,要高于外购仔猪育肥的成本。

反观牧原股份,则是国内生猪自繁自养的典型,业内亦普遍反馈其成本控制方面较为优于同业。

今年11月,牧原股份给出的商品猪完全成本也达到了14.7元/kg左右,而温氏股份当月完全成本则在17.6元/公斤,今年三季度更是高达22元/公斤。

另有一家新三板挂牌的饲料企业人士反馈称,非洲猪瘟前后,养殖企业成本变化十分明显,“饲料成本在70%左右,同时近两年防疫成本上升十分明显。”

秦英林在股东大会上透露的信息还表明,“猪舍空气过滤上的投资运营费用就达到了46元/头”,“生猪饮水净化项目的投资运营费用为10元/头左右”。

由此观之,牧原股份的成本下降空间有限,但其产品价格却只能随市下调。

今年三季度,该公司商品猪平均销售价格为13.48元/kg,彼时公司成本还未降至上述11月水平。这对于一家95%以上营收来自于生猪的公司而言,十分正常,甚至单季度8亿元的亏损金额都不算多。

经营性的亏损是一方面,公司获取现金能力的减弱更为重要,并对牧原股份起到了“补刀”的效果。

今年三季度,牧原股份经营活动现金流入159.67亿元,流出158.72亿元,净额0.95亿元,今年一、二季度时,公司现金流量净额则分别为47.56亿元和84.42亿元。

可见,随着三季度猪价的超预期下跌,牧原股份经营能力、现金获取能力均受到了明显影响。

逆周期扩张财务负担激增

2019年、2020年,生猪价格高点分别超过40元/公斤和35元/公斤,远高于2006年至2018年期间21元/公斤的高点。

对于这场波澜壮阔的行情,四川一家生猪养殖头部企业人士评价为,“千年等一回,当然涨的越高,跌的越狠。”于是,在今年的经营策略调整上,他们将既定的出栏目标大幅调低。

这不是单一个例。温氏股份近两年虽然因疫情等一些客观原因限制,生猪销量不升反降,2018年至2020年分别为2229.7万头、1851.66万头和954.55万头。

相比之下,牧原股份选择的却是逆周期扩张,这在今年表现的尤为明显。

将上述数据对比可以看出,2018年、2019年其生猪销量变化不大,维持在1000-1100万头之间,2020年增加到1811.5万头,今年前11个月更是大幅增至3523.9万头。

牧原股份,取代温氏股份成为了生猪养殖业的新龙头。尤其是今年,在较高基数的前提下,公司生猪销量增速反而高于2020年。

生猪出栏数量的增长,离不开产能规模的不断扩大。

也正是从2020年生猪出栏显然放量前后,牧原股份固定资产大幅增长。2019年四季度之前,公司固定资产不过156亿元,2020年末大幅增加至585亿元,到今年三季度末已升至890亿元。

其中,在建工程自2020年三季度开始,始终保持在140亿元以上级别,其中今年二、三季度较一季度的160亿元出现小幅下降,但是投资强度仍处高位无疑。

照此趋势,未来随着更多在建工程的完工和转入,公司固定资产规模将继续膨胀。

如果将牧原股份比喻成一个家庭,就是今年赚的钱少了,但是投资、消费却比去年还多。一加一减之下,手头又怎会宽松?

反应到报表上,就是上市公司短期可用资金的减少。

2020年前三季度,牧原股份现金及现金等价物净增加119亿元,今年前三季度则净减少54.56亿元,同时2021年三季度期末现金及现金等价物余额大幅下降至84.53亿元,上年同期则为218.9亿元。

“近两年公司投资规模较大,债务持续上升,截至2021年9月末,公司总债务规模增至658.26亿元,其中短期债务为342.91亿元,同时货币资金为99.50亿元,面临一定资金压力。”中诚信调整信用评级时指出。

简单换算,短期偿债的资金缺口就超过了200亿元,而从上半年“业绩被质疑造假”风波开始,今年5月秦英林还曾到证监会接受监管谈话,公司上半年融资进程一度受阻。

今年4月,亦有来自山东的工程施工方向记者反馈,牧原股份子公司存在拖欠工程款的事项,不过彼时上市公司并未给出正面回应。

进入下半年后,资金压力持续,加上三季度猪价下跌的“补刀”,牧原股份股权、债券融资齐出。

先是今年8月11月晚,牧原股份公告,拟公开发行可转换公司债券拟募集资金总额不超过95.5亿元,重启融资;10月18日,公司再次公告,计划向控股股东牧原实业集团非公开发行股份,募集资金金额不超过60亿元。

猪价见底或遥遥无期

上述暴露出的资金问题,在去年并不突出,因为当时猪价处于30元/公斤以上的高位,公司“花钱多,赚钱也多”。

只是,今年赚钱的基础已经消失,决定盈利、获现能力高低的关键猪价,见底遥遥无期。

虽然行业内有观点认为,结合历史走势、亏损周期来看,猪价有望2022年触底,如温氏股份便指出“乐观估计2022年下半年后猪价有可能进入下一轮周期的上行通道。”

不确定因素,同样存在。

首先,非洲猪瘟过后,行业供给格局、成本水平的变化,以及收储机制的实行,都成为了左右未来猪价运行的变量,无法完全参照历史价格区间。

其次,新一轮周期到来的前提,需要行业持续长时间的亏损,以刺激产能的自发出清。

“今年大面积亏损的时间只有两个月,持续的时间太短了,产能并未有明显下降。”前述饲料企业人士介绍称。

照此逻辑推演,亏损持续的时间过短,猪价见底的节点将相应拖后。而面对猪价低迷这一现状,牧原股份等养殖企业却缺少有效的解决方案。

开源难,只能节流。

降成本是当前生猪养殖业的主流选择,不过下降空间较为有限,而且周期较长。

在今年11月,牧原股份将商品猪完全成本已经下降到14.7元/kg左右后,公司预计2021年底月度成本可降至14.5元/kg以下,并给出了“将以阶段13元/kg的完全成本”作为2022年度成本端的奋斗目标。

需要指出的是,14.5元/kg已经十分接近当前外购仔猪育肥的成本水平,接下来降成本的难度会显著增加。

就衍生品市场对冲的方案而言,目前又存在一些无法解决的客观因素限制。

今年1月8日,生猪期货上市,初期总持仓量在2万手左右,至今已经大幅增加至11.2万手。

发展,不可谓不快。只是对于大型养殖企业而言,市场规模仍然稍显不足。

近期调研走访中,便有养殖企业向21世纪经济报道记者反馈称,“当前市场缺少足够多的对手盘,比如有时按照某一价格卖出,却没有人来承接。”

这本质上,是生猪期货市场容量、交投活跃度的问题,缺乏足够可以承接产业投资者风险转移需求的投机交易群体,市场深度、厚度不足。

另据了解,牧原股份已经进行了生猪期货套期保值,并完成首次交割。

不过,受到上述客观因素的限制,现阶段注定无法结合日常经营进行大规模的风险对冲,仓单注册、交割数量亦十分有限。

综上,生猪养殖类企业尚无有效抵御猪价低迷的手段,反而是中小型养殖户选择的余地会更多一些。

若牧原股份产能扩张、资本开支强度不降,未来可以获得更大的市场份额,却将面临卖的越多、亏的越多的风险。

一周阅读排行