猪评:养殖户看好下半年行情 仔猪跌幅明显低于生猪(2022年3月22日)

今日综合均价:

2022年3月22日,中国主流市场出栏外三元、内三元及土杂商品大猪加权日均价下跌,全国生猪出栏加权日均价11.69元每公斤,相比昨天下跌0.12%。

今日全国外三元、内三元及土杂猪均价:

1. 主流市场外三元大猪全国销售均价11.79元每公斤,相比昨天下跌0.18%;

2. 主流市场内三元大猪全国销售均价11.42元每公斤,相比昨天上涨0.14%;

3. 主流市场土杂大猪全国销售均价11.02元每公斤,相比昨天下跌0.18%。

图表:2022年3月22日中国外三元+内三元+土杂猪收购均价统计表(单位:元/公斤):

备注:数据来源于慧通数据研究部,红色表示涨,绿色表示跌。

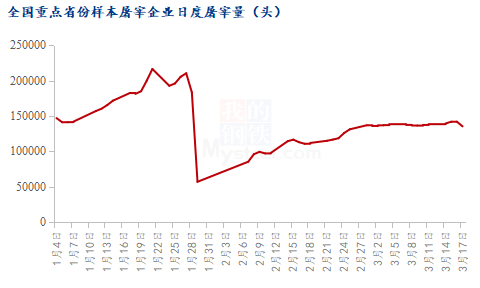

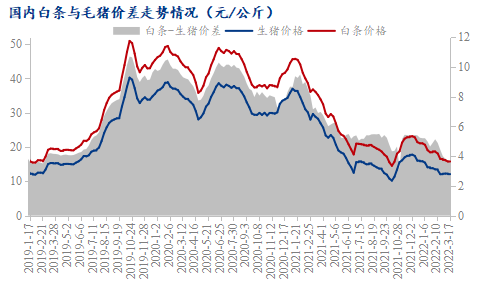

走势图分析:

(绿色代表一周价格最低点、红色代表一周价格最高点)

分析师建议:

今日猪价持续震荡偏弱调整。市场需求持续疲软,北方及沿海地区新冠疫情防控形势依旧严峻,消费持续承压,猪价上涨的难度也比较大。不过目前大多数中小养殖场户均看好下半年猪价,补栏积极性相对较高,近期仔猪价格跌幅明显比出栏大猪价格跌幅低,维持一种弱稳走势为主,全国仔猪均价维持在24元/公斤左右。预计3月下旬期间出栏大猪价格总体持续偏弱震荡走势为主,3月份出栏大猪月度均价环比继续下跌的概率依旧偏高的预测不改。预计4月上半月期间出栏大猪价格继续偏弱,4月下半月5月份有望阶段性触底,6月份价格总体底部徘徊,7-12月份价格总体逐步走高,但全国大部分地区要脱离成本线实现盈利依旧难度极高。

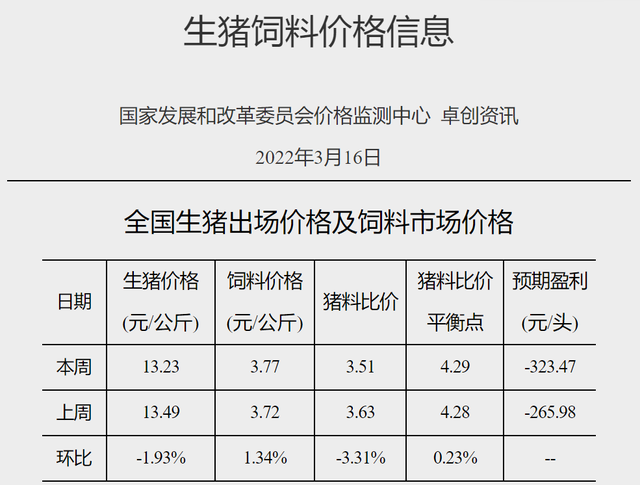

国家发改委:预计猪价、猪料比价将继续小降

能繁母猪存栏4290万头!产能去化速度不升反降?

母猪存有量是决定未来生猪市场供需格局最为核心的指标,据农业农村部数据显示,2022年1月能繁母猪存栏量为4290万头,环比减少0.9%,同比增加2.0%,且预计2月份存栏量环比降幅继续收窄。

数据直观的体现了当前猪市主要矛盾点之二的产能去化问题——产能正处在减速调减过程当中,但在当前猪价持续磨底、饲料成本不断攀升、疫情肆虐需求受创、养殖场深度亏损等多重利空之下,为何产能去化速度不升反降?小编认为原因有三。

图1 2021年4月-2022年1月能繁母猪存栏量同环比走势图

原因之一——观点同质化

基于去年6月份左右国内生猪产能到达峰值的预期,目前市场人士对后市行情的观点统一性过于明显,虽说对于5-9月份行情反转与否存在较大产异性观点,但四季度往后的行情,市场普遍持一致看好态度,这也导致目前规模场顶着低猪价、高成本的深度亏损,仍不见大量淘汰母猪群,甚至空栏补母猪、新厂快投苗等操作络绎不绝,导致的结果便是目前规模场产能不降反升。

原因之二——大小场差异化

图2 2021-2022年能繁母猪淘汰量

规模场资金实力雄厚,在未来能大量补血的预期之下(四季度行情好转),当前暂时的忍痛割肉、咬牙坚持或许并不那么难受,所以目前规模场整体母猪去化程度并不深,或者说母猪实际量或稍有减少,但整体生产效能要胜过以往,据Mysteel农产品123家样本企业统计,2022年2月能繁母猪淘汰量为125827头,环比减少18.07%,样本企业主要为中等规模以上养殖场,数据直观地反映了规模场产能去化的降速。

但1000头母猪以下的中小散产能去化十分明显,尤其东北、华北各省小散集中地区产能速度十分之快,于小散而言,不管是资金压力、饲料成本压力,还是低猪价压力,亦或是疫情压力,都是压垮小散继续熬行情的一根又一根稻草。

原因之三——地域不同化

图3 (2016-2022年)广东-东北外三元生猪均价价差

除此之外,南北产销区的互换也是产能去化问题的影响因素之一,据Mysteel农产品数据统计,截止2022年3月18日,广东-东北均价价差为1.18元/公斤,这个价差水平与2020-2021年的4-8元/公斤存在极大差异,这主要因为目前南方整体产能恢复情况良好且受2020年底非瘟影响偏小,尤其西南各省及华南部分省份,产能增量幅度十分明显。但北方在散户大量淘汰及非瘟严重受创情况下,产能恢复程度及增长幅度远不及南方。

综合观点:产能去化进程因规模场母猪淘汰减缓而有所降速,但饲料成本不断攀升、低猪价持续折磨及疫情形势严峻等利空迫使资金实力不强的小散加速出清,而现阶段国内市场格局仍以小散体量占多数,故随着小散的大量淘汰,产能去化进程将得以加速,小编保持5-6月份行情反转的观点,周期延长预期较弱。

应对周期低谷 头部猪企加速自我调整

面对着难以触动的周期,各猪企巨头正在加速自我调整。

“非洲猪瘟还没有过去,猪周期冲击也很大。”当谈到当下市场格局时,新希望(000876)集团董事长刘永好说。错综复杂的内外部局势下,新希望集团每两个月开一次高层战略讨论会,逐步清晰自我定位。

业绩预告显示,去年新希望净亏损在86亿至96亿元区间。主要原因来自生猪养殖业务出现大幅亏损。当年,猪价较去年同期大幅下降,饲料原料价格连续上涨,生猪养殖成本同比明显上升。

新希望只是亏损一隅。2021年,正邦科技(002157)预计亏损182亿至197亿元,温氏股份(300498)预计亏损133.37亿元。最保守估算,三家企业亏损额达到401.37亿元。由是,一场艰难的自救正在展开。

温氏股份的好消息来自肉猪养殖成本下降。其对外披露,1月份综合成本低于9元/斤。整体符合前期目标。

正邦科技则选择出售其西南地区的饲料业务,用以回笼20亿-25亿元资金。“生猪养殖业务已成最核心业务。但受生猪销售均价下滑、淘汰低效能母猪、清退劣绩产能等影响,在正常经营亏损外也额外承担了战略调整改革下的大额亏损。将持续深耕生猪养殖,强化生猪育种、育肥技术及过程管控,确保在极端环境下能够正常生产经营。”正邦在公告中称。

新希望也推出了不超过45亿元的新一轮定增案,用以补充现金流。其还在费用、死淘、饲料、苗种四大方面进行成本调整。

去年新希望苗种成本18元,预计今年中会降到16元;饲料由年底的7.9元到年中期望在7.5元左右,兽药疫苗药费等有0.1-0.2元空间;寄养费基本保持稳定,还有0.2-0.3元的下降空间;死淘管理上,通过在硬件的改造投入上也有几角钱的下降空间。

“饲料产业是新希望核心的基石业务,养猪是成长业务。整体经营是可持续的。”3月2日,在媒体交流会上,新希望总裁张明贵如此表示。

刘永好也在相关提案中建议,应该鼓励猪肉消费,引导支持猪肉加工制品的研发创新,拓宽猪肉消费场景,推动猪肉市场消费升级。对于关键的现金流,刘永好建议加大对养殖企业的金融政策支持,引导评级机构合理客观评判,完善金融风险对冲工具。

“建议政策性银行及国有银行发挥金融支持带头示范作用,在低谷期对企业稳定续贷,提供低息及可穿越周期的中长期贷款支持,并给予一定时间的宽限期复产,不因为阶段性困难而抽贷、断贷。建议有关部门完善猪价保险制度,并给予补贴来帮助落地;完善远期和期货交易制度,为实体生产企业提供更丰富的风险对冲工具。”刘永好称。

豆粕价格创新高 猪企多管齐下控制饲料成本

今年以来,豆粕价格屡屡刷新历史纪录,这令以豆粕作为饲料主要蛋白来源的养殖企业措手不及。对于仍处于猪周期底部的猪企无疑是雪上加霜。

不过,温氏股份、神农集团等相关猪企主动出击,多管齐下控制饲料成本。

豆粕价格站上5000元高位

豆粕价格再破历史新高。生意社监测数据显示,3月20日,豆粕国内市场价达到5026元/吨,续创历史新高。今年年初至今,涨幅已达42.7%。期货市场方面,3月21日,大商所豆粕主力连续期货价格最高达4304元/吨,今年以来已上涨34.4%。

对于近日豆粕价格节节攀升的市场行情,上海钢联(300226)豆粕分析师邹洪林告诉《》记者,“近期国内多地继续受公共卫生事件影响,大豆到港后卸船进度偏慢,豆粕物流运输效率降低。叠加豆粕行业在自身供给不足,库存持续低位的现状下,多地豆粕现货价格陆续突破5000元/吨大关,为历史少有。”

邹洪林进一步分析道:“从国际市场来看,南美大豆主产三国产量预估较高点回落近3000万吨,奠定CBOT大豆价格牛市的基石,在南美大豆减产之后,美国大豆出口环境向好。此外,国际紧张的地缘局势加剧了农产品市场供应的担忧,国际市场粮油价格居高不下。从国内供需来看,近期公共卫生事件影响了豆粕运输,但下游养殖企业豆粕刚需仍在。3月份以来豆油价格见高回落,豆粕价格被动变得更加坚挺,进一步来看,油厂开机率连续四周下滑、豆粕供应持续不足且库存持续低位、大豆抛储进程不及预期、豆粕新增供应有限等都是豆粕价格居高不下的原因。在如此利多加持的背景下,豆粕现货价格不断走高,多地突破5000元/吨大关。”

豆粕是棉籽粕、花生粕、菜籽粕等12种动植物油粕饲料产品中产量最大,用途最广的一种。作为一种高蛋白质,可用于制作糕点食品,健康食品以及化妆品和抗菌素原料。此外,豆粕是制作牲畜与家禽饲料的主要原料,大约85%的豆粕被用于家禽的饲养。

猪企多层面控制成本

在邹洪林看来,因下游养殖环节纷纷处于亏损的局面,体现在饲料中豆粕被部分替代品替代以及饲料中降低蛋白用量,目前豆粕市场主要的利空体现在过高的豆粕价格抑制需求。在豆粕价格上涨之下,3月中旬以来,多家饲料企业宣布猪料禽料产品上涨75元-300元/吨不等。以生猪和肉鸡的养殖利润来看,我的钢铁农产品数据显示,最新生猪自繁自养周均亏损536.45元/头;周山东毛鸡养殖亏损0.83元/只。

当前正处于猪周期的低谷,饲料价格的上涨令猪企苦不堪言,牧原股份(002714)、温氏股份、神农集团等猪企经营则寻求新的应对措施。

牧原股份在接受投资者调研时表示,近期原材料价格上涨对公司现阶段成本未产生较大影响。同时,原粮价格在去年年底已经处于较高水平。根据当前的情况来看,目前原粮的上涨幅度在边际上对公司生产经营的综合成本影响较为有限。

猪企也在绞尽脑汁设法降低由于饲料价格上涨对于企业经营带来的冲击。温氏股份在接受机构调研时坦诚,饲料原料价格上涨是整个养殖行业需要共同面对的问题。相比于中小养殖户而言,大型养殖企业在饲料成本控制方面往往具有优势。公司已积极做好应对措施,通过多种方式,如充分发挥饲料原料集采优势和饲料营养配方技术优势,加大优势原料使用规模,有效控制饲料成本。

“目前,对饲料业务产生影响的主要原因在于生猪价格低位运行,饲料涨价会直接导致生猪养殖出栏成本增加并加大养殖亏损,导致养殖户饲料购买量减少,从而影响到饲料业务的发展。”神农集团表示,“随着公司云南神农陆良年产50万吨饲料及生物安全中心项目募投项目建成投产,公司饲料产能会有较大的提升。公司在满足自身养殖需求的基础上,会积极地拓宽饲料销售的渠道,加大饲料外销的比例,为公司提供更多的利润保障。”

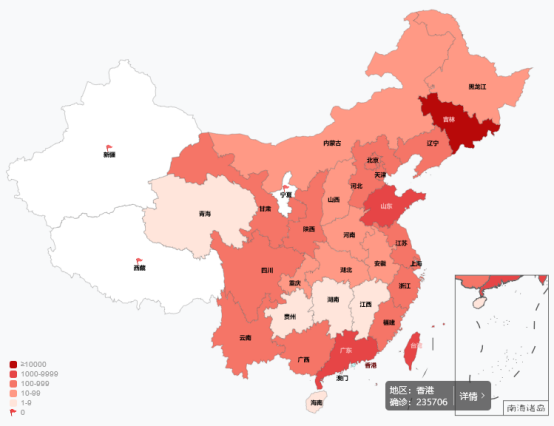

疫情“倒春寒” 国内猪肉需求影响几何?

一周阅读排行