上半年豆粕市场在供应端变量的主导驱动下,现货价格出现两轮快涨快跌的行情,全球大豆供应宽松的主基调使得价格重心同比下滑。下半年,中国豆粕市场面临中美贸易关系不确定性带来的成本抬升预期,卓创资讯预计豆粕现货价格或自年内低位震荡上行。

上半年豆粕现货价格波动幅度扩大,同比走势分化

2025年上半年豆粕现货价格整体呈现出“M”型走势,波动加剧且单边趋势明显,高低值相差逾1200元/吨,市场针对供应端现实与预期的集中交易成为价格调节器。卓创资讯监测数据显示,截至6月30日,2025年全国豆粕现货均价为3254元/吨,同比下跌177元/吨,跌幅为5.16%。其中,最高价格为4月24日的4060元/吨,最低价格为6月4日的2851元/吨。1-2月需求端集中进行节前备货,节后市场则重点交易2-3月原料供应预期收紧,下游出现抢货行为,情绪升水的注入支撑豆粕现货价格不断走高。3月多数上游企业在榨利可观的影响下生产积极性较高,减产兑现程度不及市场预期,拖累豆粕现货价格明显回落。进入4月,大豆通关检疫政策收紧,全国大豆压榨企业面临普遍性原料衔接不畅问题,且下游经历前期消化库存水平偏低,供需双重利多豆粕价格,于月底创年内新高。5月开始,原料通关条件放宽,大豆库存得以转化为成品豆粕,且本身处于南美大豆集中到港期,上游压榨水平不断提升,货源供应走向宽松,施压豆粕现货价格一路下滑后震荡磨底。整体来看,上半年豆粕价格波动来源主要在于供应端的不确定性,而面对行情波动的放大,需求端心态普遍谨慎,常态化的低库存导致的被动集中补库反而进一步放大了市场波动。

市场供应端变量较多,原料至成品转化环节存在堵点

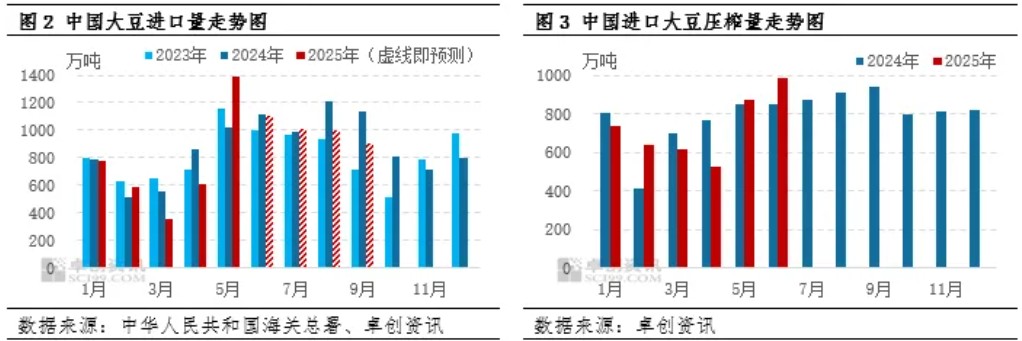

2025年上半年,从原料到港到进入压榨,中间诸多环节存在堵点,导致基本面对价格的传导不流畅。供应端预期与实际落地之间因通关、国储大豆释放等诸多意外因素形成的时间差,使得豆粕现货价格节奏把握难度明显增强。原料进口数据来看,1-6月中国大豆进口总量预计为4810.76万吨(其中6月预估到港量为1100万吨),同比减少37.30万吨,阶段性原料供应的不足与宽松导致豆粕现货价格出现明显波动。3月因上游企业担忧中美贸易关系限制了对美豆的采购以及巴西大豆发运延迟,350.34万吨的大豆进口量创2008年来新低。4月海关检疫时间延长,部分到港大豆通关不畅,608.03万吨的大豆进口量远低于市场预期。在此基础上当月全国大豆压榨总量仅为527.23万吨,同比降幅达31.24%,市场出现普遍性货源紧缺现象,助推现货价格创下年内高点。5月开始随着通关问题的缓解以及巴西大豆集中到港,1391.84万吨的大豆进口量创历史单月新高,大豆压榨水平不断提升于6月达985.52万吨,现货供应走向宽松,施压豆粕现货价格高位回落。

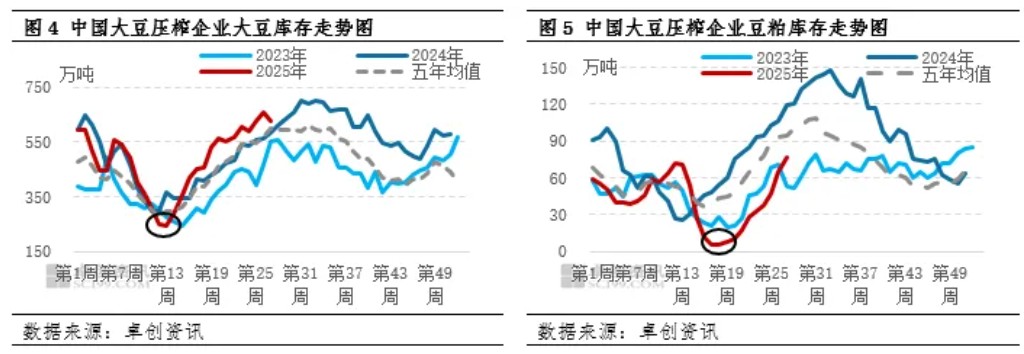

上游豆粕库存创历史新低,库存一定程度指引行情拐点

生产企业原料库存及豆粕库存与豆粕价格呈现较高的负相关性,2025年上半年产业链多项库存数据偏低水平运行,低库存直接削弱了市场缓冲能力,导致供应端对价格整体影响程度有所放大。根据卓创资讯数据监测显示,上半年上游企业大豆库存低点为3月28日当周的244.8万吨,低于去年同期及五年均值水平,高点为6月27日当周的658万吨。豆粕库存整体呈现“低位运行、节奏后移”的特点,低点为4月25日当周的5.9万吨,创下历史性新低水平,高点为3月21日当周的72.1万吨。从时间节点上看,大豆库存低点较豆粕库存提前四周。而从价格走势来看,原料库存低点出现后,现货价格呈现筑底反弹走势,并在企业豆粕库存低点附近涨至高点。

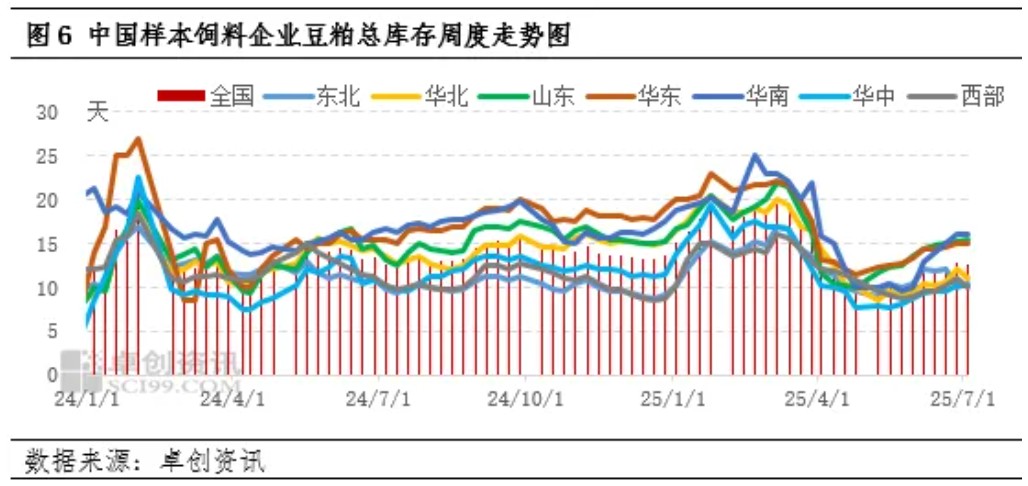

需求端相对被动,下游补库节奏难把握

上半年豆粕价格经历两轮快涨快跌的行情,价格波动的剧烈程度远超预期。在此期间,豆粕下游市场始终处于被动应对的局面,市场参与者在价格波动中艰难寻找平衡。根据中国各区域样本饲料企业豆粕总库存天数数据显示,一季度平均库存天数为17.7天,高于去年同期的14天。二季度平均库存天数为11.3天,低于去年同期的13天。上半年数据低点为5月上旬的9.8天,去年同期为12.9天。下游饲料企业在采购策略上的心态博弈愈发激烈,一方面受到全球大豆供应宽松基调及对国内豆粕供应预期宽松的影响,主动建库意愿不强,库存多维持在低位水平。另一方面由于市场供应节奏时常被突发性因素打乱,对于拐点难以把握,成本控制难度提升。企业虽然意识到需要增加库存以抵御价格波动风险,但现实情况是供应紧张引发的短时内提货量激增,导致生产企业压车情况严重,饲料企业库存难以实现有效增长,继而加剧饲料厂进行恐慌性采购豆粕。其中,市场对供应端预期形成的高度共识与预期实际兑现的落差,是需求端出现一致性行为的主因。

下半年市场聚焦美豆相关情况,预计豆粕价格中枢自年内低位抬升

三季度来看,在月均千万吨级别的大豆到港量基础上原料供应保持充足,前期上游大豆压榨量将保持高位。而高温抑制畜禽采食积极性及暑假影响终端消费,使得豆粕虽有存栏高位带来的刚需支撑,但增量空间有限,豆粕将延续累库趋势并涨至年内高点,供应施压7-8月现货价格或为震荡磨底阶段。而这期间,正值美豆新作关键生长期,在种植面积下调的背景下,天气对单产的影响被进一步放大,干旱、洪涝等极端天气的出现将令市场波动加剧。随着原料到港季节性下滑及气温下降大豆储存条件好转,大豆压榨量或高位回落,同时饲料需求进入旺季,豆粕库存有所消化,市场供需矛盾一定程度得到缓和,三季度后期豆粕现货价格重心或逐步上移。

四季度,中美贸易关系的不确定新使得国内豆粕原料供应端面临较大变量。当前中国进口美国大豆的税率仍高达23%(3%基础税率+10%芬太尼反制税率+10%日内瓦会议保留税率),相较于此前低关税时期,与另一主要进口国巴西20%的税率差使得美国大豆在中国市场的进口成本显著增加。目前,多数上游企业对四季度大豆买船仍保持观望,9月买船在六成左右,10-12月基本未启动,等待中美贸易谈判进展。以下两条为可能性相对较大的路径:一是中美在后续针对农产品关税的谈判中未见和缓迹象,国内豆粕生产企业将集中采购巴西大豆,巴西大豆升贴水价格走高从成本端对国内豆粕价格形成利多支撑。二是中美达成关于美豆采购相关协定,美豆期价抬升,同样对国内豆粕价格影响偏多,但相对路径一涨幅有限。此外,目前工厂四季度盘面压榨利润处于亏损状态,使得后期主动采购意愿较低,从榨利修复的角度看,同样对豆粕价格形成一定提振。

综上所述,下半年豆粕供应端仍存在较大的不确定性,需求的韧性以及成本的支撑使得豆粕价格下跌空间有限,向上波动概率较高。卓创资讯预计下半年豆粕价格整体震荡走高,最低价出现在7月,最高价出现在12月,全国月均价运行区间预计为2930元/吨-3350元/吨,业者需密切关注美豆产区天气变化、养殖业动态以及成本相关因素。

一周阅读排行