年内第三批中央冻猪肉收储将启动 乐观者看好4月猪价反转

国家发改委消息,猪粮比价连续五周进入过度下跌一级预警区间。截至3月23日,全国生猪出场价格为13.06元/公斤,比3月16日下跌1.28%;主要批发市场玉米价格为2.88元/公斤,较3月16日持平;猪粮比价为4.53,比3月16日下跌1.31%。国家发改委将会同有关部门启动年内第三批中央冻猪肉储备收储工作,并指导各地加快收储。

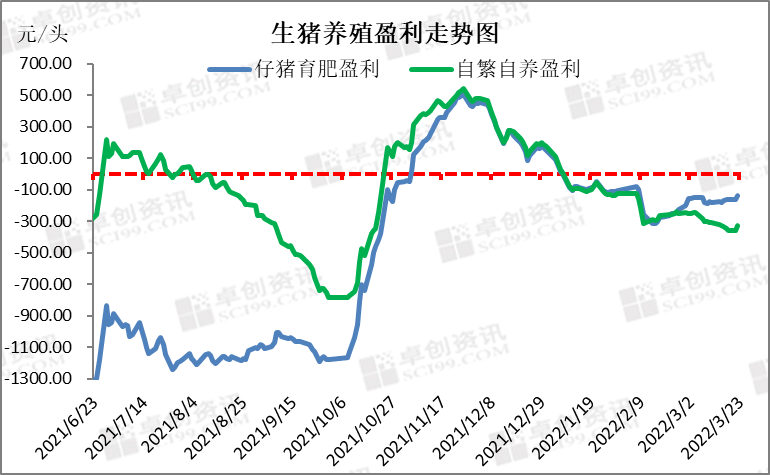

从2021年1月至今,生猪价格持续下跌时间超过13个月,生猪养殖户进入大面积亏损。当前,在中央和多地冻猪肉收储提振下,猪价跌幅有望趋缓。随着收储结束,养殖户压栏心态将会陆续松动,前期压栏生猪将陆续出栏。有分析师认为,从二元母猪及仔猪价格看,行业补栏意愿仍较低迷,产能去化趋势确定性持续加强,生猪价格最快有望在4月触底回升。

据财联社主题库显示,相关上市公司中:

唐人神生猪业务成长稳健,2015-21年生猪出栏量连续攀升,从10.72万头稳步增加至154.23万头,公司生猪长期出栏目标为1000万头。

巨星农牧以生猪为主的一体化养殖企业。公司凭借成本领先优势与资金相对优势,有望实现逆周期扩张。

生猪行业利润重心下移 拐点看消费

头部猪企市占率快速提升,会垄断市场吗?会学美国模式吗

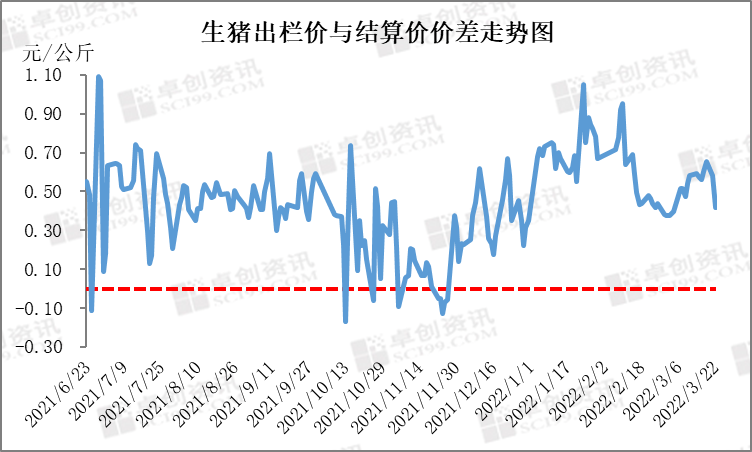

国家发改委:截至3月23日,全国生猪出场价格为13.06元/公斤,比3月16日下跌1.28%;主要批发市场玉米(2862, -22.00, -0.76%)价格为2.88元/公斤,较3月16日持平;猪粮比价为4.53,比3月16日下跌1.31%。猪粮比价连续五周进入过度下跌一级预警区间。

近期猪价反弹,部分提振了市场信心。然而,在本轮超长猪周期中,行业集中度提升之快之高,业内人士既心生感慨,又对将来中国养猪业是否会因此形成垄断而产生疑虑。

据布瑞克监测数据显示,3月28日,全国生猪出栏均价为12.12元/公斤,同比下降51%,较2019年10月历史最高41元/公斤下跌70.46%。不过,从上周开始,猪价结束连续15周下跌态势,周度均价12.02元/公斤,环比上涨0.2元/公斤。

业界也屡有观点建议中国养猪业向美国学习。美国是世界养猪业强国,也是全球规模化养殖的代表性国家,其养猪业模式对规模化正在不断提高的中国来说,有着一定的借鉴意义。

不过,布瑞克咨询高级研究员徐洪志对第一财经记者表示,不论是资源禀赋、历史沿革,还是政策环境,中国养猪业产生垄断的可能性不大,而美国所形成的养猪业格局,在中国现阶段更是难以复制。

养猪业集中度之高前所未有

2019年,中国养猪业头部猪企格局以“温牧正新”为代表,到了2021年,养猪业格局就演变为以“牧正温双”为代表。前10家上市猪企生猪销量分别为5116万头(2019年)、1.16亿头(2021年),占全国生猪总出栏量的比重分别为9.4%、17.3%。前20家上市猪企生猪销量分别6073万头(2019年)、1.36亿头(2021年),占全国生猪总出栏量的比重分别为11.2%、20.4%。

资料来源:布瑞克咨询。数据单位:万头。

这意味,不论是Top10,还是Top20的头部猪企,其2021年出栏生猪的集中度,分别比2019年提高了接近1倍。考虑到2022年,多数上市猪企仍然秉持逆势扩张的发展策略,预计2022年的养猪业集中度会进一步提升。

农业农村部猪肉全产业链监测预警首席分析师朱增勇对第一财经记者解释称,生猪养殖业集中度的提升,带来的是系统性影响。

比如,提升生产稳定性。因为龙头企业应对市场风险的能力较强,当猪价低迷时,能够逐渐调整能繁母猪产能,避免产能大起大落;当供给偏紧时,能够发挥资金、技术优势,增产速度快于中小规模户。

再比如,带动行业水平的提升,及中小规模户转型升级。规模企业具有研发投入实力,通过与科研机构合作,能够加强种猪、饲料营养和屠宰加工等方面的研发,有效提升行业技术水平,同时通过技术溢出效应,带动中小规模养殖户和小型企业提升养殖技术水平。同时,在央地政府的引导下,龙头企业可以与中小规模养殖户,建立合作帮扶机制。

此外,实现农牧有效结合。规模猪企有责任也有能力建立环境友好的养殖模式,加大粪污资源化利用研究,实现种植业与养殖业的有效融合。

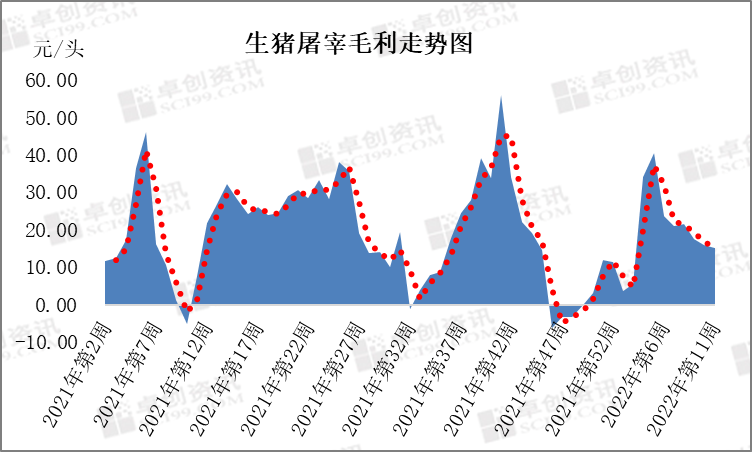

最后,有利于养殖与屠宰加工融合。近年来,龙头养殖企业开始向下游屠宰和食品加工拓展,有利于引导优质屠宰产能与生猪产能的融合。同时,通过标准化、专业化的养殖,保障生猪质量,以及加快猪肉产品研发和创制。

徐洪志认为,养猪业集中度的提高,有利于市场资源整合和技术进步,为生猪产业升级,实现专业化、集约化生产奠定良好基础。不过,也由此导致产能去化速度放慢,猪周期反转时间拉长。

他解释称,以往猪周期处于下行阶段时,大量养殖场户因亏损而退出,实现产能去化,价格开始触底回升。而目前规模企业所占比重不断提升,凭借资金、政策等优势,即便出现巨亏也能坚持相当长时间。

至于最终是否会形成垄断,徐洪志认为,“可能性不大”。虽然中小规模养殖场户所占市场份额在不断缩水,但其在成本、防疫等方面仍有独到的竞争优势,在吸纳农村劳动力方面作用突出,不可能被完全挤出。最终,中国养猪业结构将会形成动态平衡的格局。不过,朱增勇也提到,行业集中度的提升需要合理引导,以最大程度发挥行业集中度提升所带来的产业高质量发展的积极作用。目前,也存在一些问题,比如在“公司+农户”合作模式中,合同户会处于弱势地位,需要监督引导建立公平公正的合作机制。

美国养猪业模式之优劣

在国际上,生猪养殖业发展的一大趋势是规模化水平持续提升,呈现养殖场(户)数量大幅减少、单体规模持续扩大的发展规律,不过生猪养殖结构的变化却各有不同。

据中国农业科学院北京畜牧兽医研究所助理研究员李鹏程研究成果,一类是重点发展单体大规模养殖场,使其成为生猪养殖的主体。以美国为例,从美国农业部普查数据来看,从1980年到2017年,美国生猪养殖场(户)数从66.66 万户下降为6.6 万户,减少了90.10%;户均生猪存栏从96.70 头大幅提升为1108.26头,增长了1046.08%。

另一类是重点培育家庭农场,以适度规模经营的养殖场(户)为生猪养殖的主体。以德国等欧洲国家为例,受资源禀赋特征约束,无法发展单体大规模养殖场,主要通过培育家庭农场实现规模化养殖,并在此基础上实现畜牧业的现代化。

美国养猪业的集中,是伴随其生猪养殖区域化、专业化分工以及出口贸易增长不断发展的。从20世纪50、60年代开始,美国生猪养殖区域就向玉米、大豆(6137, -81.00, -1.30%)带集中,专业分工又带动合同生产的发展,屠宰加工企业同时也是生猪生产商。在美国,养猪业有两种模式,一种是由大型屠宰加工企业通过向上游扩张进入养殖领域,比如史密斯菲尔德食品(Smithfield Foods)、凯旋食品(Triumph Foods)、西博食品(Seaboard Foods)等;另一种是由龙头饲料生产商向下游延伸而实现一体化经营,如嘉吉(Cargill),泰森食品(Tyson Foods)。不过,与养殖环节相比,猪肉加工环节的集中度更高,美国前四大屠宰加工企业市占率约为70%。

由于美国生猪产业中,屠宰加工企业与养殖场之间的采购交易普遍通过签订长期合同,更有利于建立大型猪场和规模化生猪养殖,导致近年来产业集中度仍在稳步提升。徐洪志称,生猪市场由几个屠宰加工巨头通过产业链垂直整合的方式,形成了事实上的垄断。不过,美国政府目前尚未对生猪行业的垄断问题,采取实质性动作。

徐洪志认为,美国养殖业能有当下的格局,依赖于若干关键要素,如生猪产业与玉米带重合、种猪技术发达、人力成本高、合同生产、产业链垂直整合等,这些条件,在中国现阶段是难以复制的,因此并不看好美国养猪业格局能够在中国复制。

朱增勇对此表示认同,美国高度纵向和横向整合的发展模式并不适合中国。因为中国目前还有2000多万生猪养殖户,现实国情决定着中国更适合龙头企业引领的适度规模化模式,而这种养殖结构,也有利于降低供应链风险。以高度规模化的美国为例,在2014年、2020年-2021年,美国猪肉价格发生较大波动,猪肉价格创新高。特别是最近一次猪价上涨,新冠肺炎疫情对生猪供应链产生较大冲击。这意味着,如果养猪业规模过于集中,一旦供应链受到冲击,同样会对猪肉供应和猪价产生较大影响。

猪价低位徘徊 养殖端降本稳产能

猪价自2021年7月以来便在低位震荡,利好消费者的同时,也让养殖场(户)普遍承压。对此,农业农村部猪肉全产业链监测预警首席分析师、中国农业科学院北京畜牧兽医研究所研究员朱增勇表示,在价格低位下避免养殖端过度悲观导致的盲目退出、清栏或者过度淘汰,对稳定未来长期生猪产能显得尤为重要。

在目前猪肉价格下行背景下,养殖端能采取哪些措施应对压力稳住自身产能?对此,记者采访了相关专家、龙头猪企和中小养殖户。

短期内猪肉供给依然宽裕

农业农村部数据显示,猪肉价格已连续6周下降,2022年第11周16省(市)瘦肉型白条猪肉出厂价格总指数的周平均值为每公斤15.73元,环比下跌1.4%,同比下跌54.3%,较上周扩大0.2个百分点。

“生猪的供需基本面并未改变,预计今后两个月猪价还将弱势运行。”朱增勇表示,目前生猪供给依然宽裕,尽管能繁母猪存栏量已回调到绿色合理区域,但生猪出栏仍惯性增长,加上春节后是猪肉传统消费淡季,导致未来猪价短期内低位徘徊可能性大。

在他看来,当前供给宽松的局面与2021年年底生猪存栏量偏多有关。农业农村部数据显示,2021年12月全国生猪存栏4.49亿头,同比增长10.5%;同时2021年4季度末能繁母猪存栏为4329万头,相当于正常保有量的105.6%,产能大幅增加,处于黄色区域。

而当前养殖端的产能调整,决定的则是2023年的供需基本面改善。农业农村部数据显示,2022年1月末能繁母猪存栏(万头)4290,已处于产能正常波动的绿色区域。朱增勇认为,下半年供需平衡的可能性会比上半年高。

龙头猪企节本增效稳产能

“短期的价格波动并不会使规模企业对产能进行大的调整。”龙头猪企牧原股份相关负责人表示。记者从牧原了解到,截至2021年底,公司能繁母猪存栏量为283.1万头,预计2022年能繁母猪数比2021年略有增长。

据了解,生猪养殖成本主要由饲料、人工和疫病防控等成本组成。“我们公司养殖成本短期内没有太大变化。”牧原相关负责人介绍,为应对价格低位导致的成本压力,该公司通过推行低玉米豆粕配方、调整饲料原料采购策略、借助远期合同控制采购价格等方式降低饲料成本;通过智能环控、养猪机器人等智能装备,降低人工成本的同时,也降低了疫病传播风险。

对龙头猪企来说,延伸产业链和促进产业转型才是实现高质量发展的长远之道。在朱增勇看来,牧原2019年进入屠宰行业的做法是该企业进入完善产业链初期阶段的标志。当前牧原屠宰投产产能为2200万头/年,已形成集饲料加工、种猪选育、种猪扩繁、商品猪饲养、屠宰肉食于一体的产业链。

大户参与“保险+期货”锁收益

此轮养猪利润波动,让更多中小规模养殖户对价格风险管理的诉求陡然提升。

“稳定整体生猪产能,避免猪价大起大落,是我们养猪人共同的愿望。”对于重庆市云阳县养殖户李大爷来说,即便养了十几年猪,行业内的周期性利润波动依然让他心有余悸。

“过去的生猪保险赔付水平较低,而‘保险+期货’项目能让养殖户收入保障水平提高至80%以上。”大地财险重庆分公司业务员向记者介绍,2021年在云阳开展项目时,当地共有18位养殖户为6144头生猪投保,保费出资比例按农户出20%、政府出30%、大连商品交易所出50%来算。最后赔付时,养殖户们惊喜地发现自己仅为每头猪出资50多元保费,却获得了1000元的赔付。

基本收益锁住了,养猪就更有信心了。自从有了过去的经验,不少当地养殖户对参与2022年生猪“保险+期货”项目的积极性高了许多。

成功的案例还有很多。如今“保险+期货”项目正在全国遍地开花。据了解,由大连商品交易所设立的2021年“大商所农民收入保障计划”已完成运行124个生猪“保险+期货”项目,覆盖全国27个省份,实现理赔1.67亿元,保障生猪数量219万头,帮助近万名养殖户锁住了基本收益。

一周阅读排行