摘要

鸡蛋远月产能增势暂未看到改善,但盘面的预期已经较为充分,远月深度贴水现货,盘面进一步向下交易的空间缩小,加上近期宏观环境转暖,商品共振上涨,玉米、豆粕等原料价格均有上涨。在商品普涨的背景下,不适合逆势做空,建议等待情绪冷却后,再逢高布局空单,或者加以期权策略作为保护。

一

近端:供强需更旺

8月份整体是需求端主导的行情,虽然供给端压力持续增加,但需求旺季的支撑更强,蛋价整体呈现季节性上涨的趋势。月初食品加工厂进入中秋备货期,对鸡蛋的需求大幅增加,代表销区销量增幅较大;加之8月份生猪、蔬菜的价格大幅上涨,鸡蛋作为替代品的消费得到提升。市场对于旺季预期转好,贸易商囤货积极性高,终端市场走货速度较快,带动价格快速抬升。随着价格涨至高位后,市场心态开始转向谨慎,蛋价涨势有所放缓。

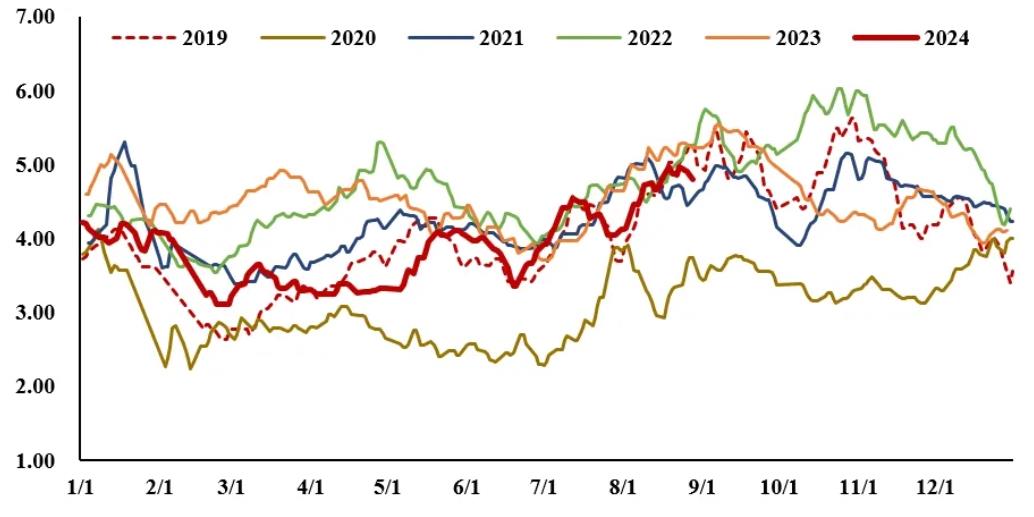

图1 主产区鸡蛋价格季节性(元/斤)

数据来源:Wind,中粮期货研究院

当前距离中秋还有半个多月,食品厂备货即将接近尾声,但商超对礼盒装的需求量还处于高位;临近月末学校开学,食堂有集中备货需求,预计需求端仍有较强支撑,但多转向小码蛋的需求,大码蛋需求下滑。因此,虽然短期现货价格暂无大幅下跌风险,但预计现货涨势基本接近尾声。中秋后需求回落,现货价格将进入季节性下跌通道。

图2 中秋节前后主产区鸡蛋涨跌统计

数据来源:中粮期货研究院整理

二

远端:增产预期充分

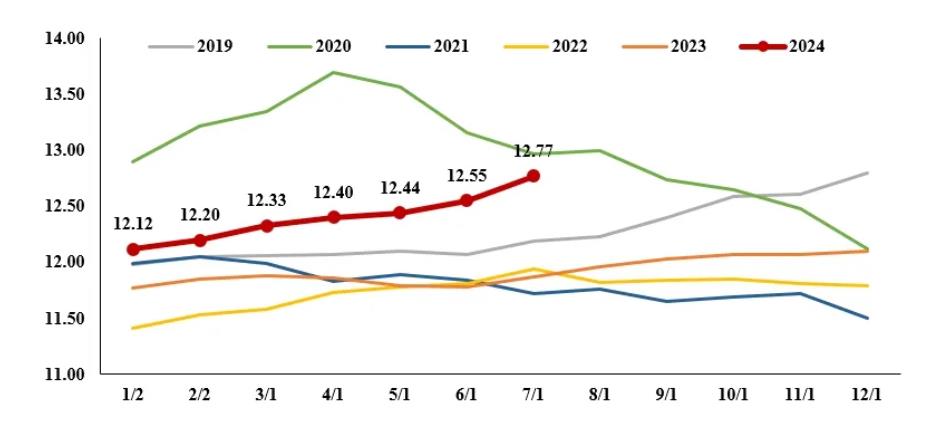

受增产预期驱动,远月合约从7月开始持续下跌,预期持续转向悲观。随着远月合约连续跌破新低后,增产预期的定价相对较为充分,合约跌势有所放缓。今年鸡蛋处于增产周期下,二季度受利润支撑,养殖端补栏持续回暖,预计未来产能增势还将延续。近期需求端尚有支撑,但10月以后需求即将转弱,市场对于10月以后的定价较为悲观。从产能情况来看,7月末在产蛋鸡存栏量达到12.77亿羽,环比提高了1.75%,9月份即将开产的蛋鸡是4月补栏的鸡苗,对应产能预计将处于增长趋势。但远月合约在深贴水的状态下,再度向下突破的动力不足。且近期原料端玉米、豆粕的价格上涨,远月合约有所反弹。市场前期一致性看空,预期打的过于充足,反而可能导致盘面的反弹幅度超预期。

图3 卓创在产蛋鸡存栏量(亿羽)

数据来源:卓创资讯,中粮期货研究院

三

预期偏差:淘鸡进度

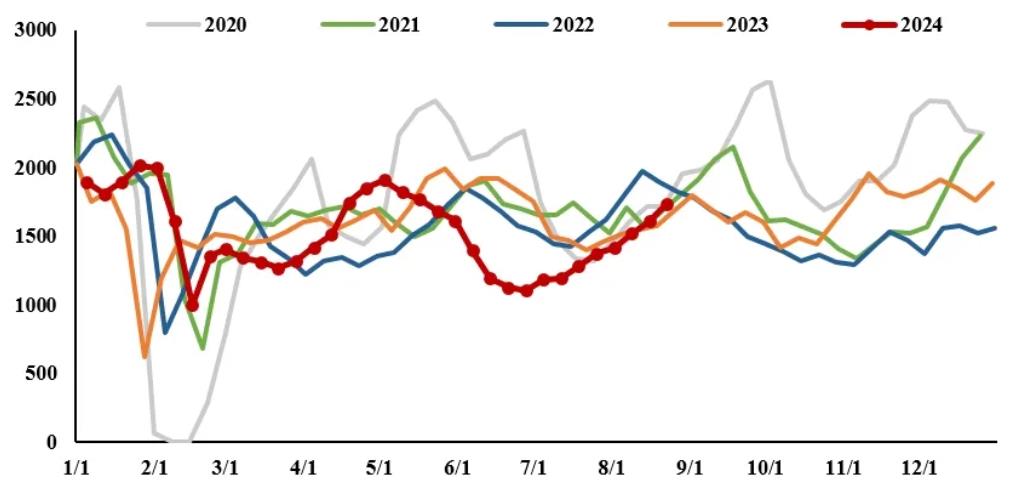

短期盘面交易的较为充分,增产趋势暂未看到改善的机会,未来市场可能交易的预期偏差主要集中于淘鸡的情况。今年7-8月的行情整体是超出市场预期的,梅雨季节没有出现深度的亏损,而旺季的利润大幅走高,上周单斤鸡蛋利润达到了1.72元/斤。在利润驱动下,养殖端延淘情绪较浓,老鸡占比不断扩大,从淘鸡日龄也能验证,上周淘鸡平均日龄527天,同比去年延后了7天,处于历史同期的高位。中秋节前后养殖端将会进入集中淘鸡,进一步影响后市的产能压力。

图4 淘汰鸡出栏量(万羽)

数据来源:卓创资讯,中粮期货研究院

上周主力合约切换至2410,10合约对应于中秋后的下跌,因此市场预期相对偏空,但下跌至3500左右的支撑较强,合约延续震荡走势为主。01合约短时跟随商品共振上涨,但基本面尚未有所改善,中长期仍维持偏空。但在商品普涨的背景下,不适合逆势做空,01建议等待情绪冷却后,再逢高布局空单,或者加以期权策略作为保护。风险:消费超预期;淘鸡进度。

一周阅读排行