【导语】2025年蛋鸡行业经历了鸡蛋价格深度回落与亏损周期拉长的局面,虽9月养殖环节扭亏转盈,但对于单斤鸡蛋年均利润水平的托举作用不明显。基于此,养殖单位的操作心态由前期“依仗资金韧性抗压”向“基于理性预期主动优化产能”过渡,补栏谨慎与老母鸡顺势出栏、换羽谨慎并存,后市鸡蛋的产能及结构将进入新的优化周期,对鸡蛋价格的驱动方向或逐步由利空转为利多。

“资金韧性”等因素影响下,养殖环节对盈利缩减的抗压周期延长,存栏持续增长

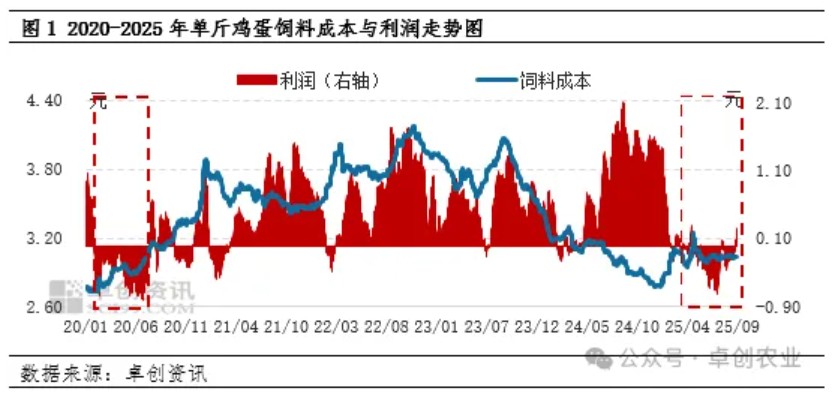

截至2025年9月22日,全国鸡蛋年均价3.24元/斤,同比跌幅18.39%,且多数时间处近五年低位。成本端虽略有缓和,年度单斤鸡蛋饲料成本同比降低4.14%,但成本的降幅难以抵消蛋价下跌的冲击,致使单斤鸡蛋毛利润在9月份之前多呈亏损态势,单斤鸡蛋年利润较去年同期下滑0.61元。

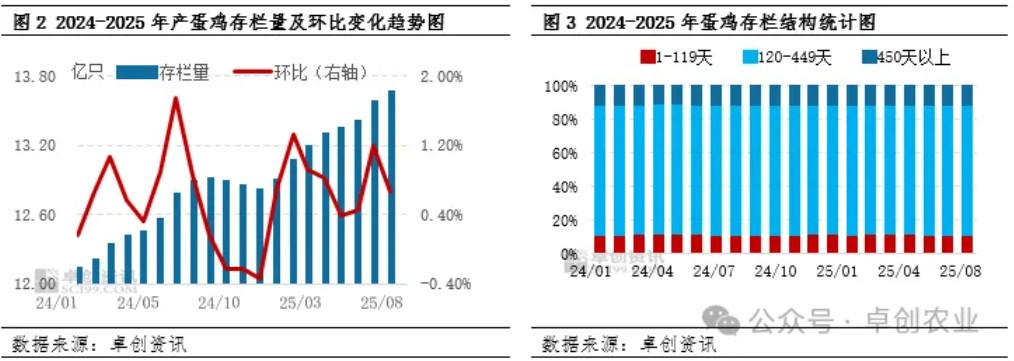

与2020年亏损周期“短而深”的特点相比,2025亏损的深度不及2020年,但时间长度增加。其主因是前期四年左右的盈利周期,极大地增强了养殖环节对后市复苏的期待以及对阶段性亏损的抗压能力,因此上半年利润持续为负的背景下,产蛋鸡存栏量不降反升,养殖环节“以时间换空间”的策略,不同程度的延缓了产能去化的进程,延长了本轮亏损的持续时间。截至8月末产蛋鸡存栏量13.65亿只,环比增幅0.66%,同比增幅5.98%。

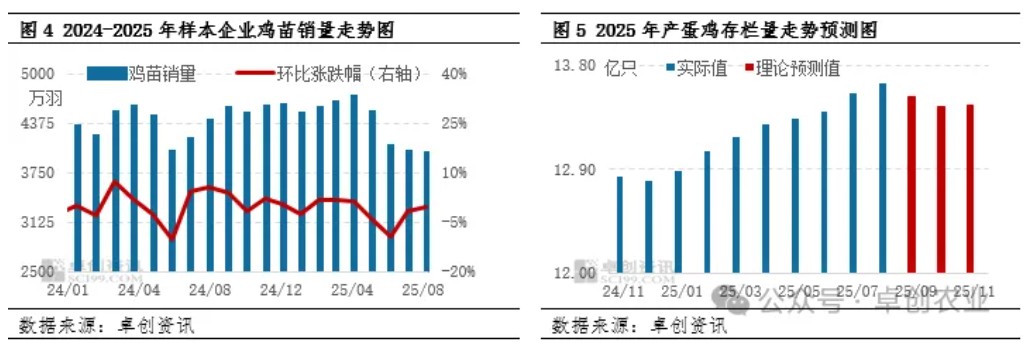

除上述盈利与产能的变化趋势外,供应内部的鸡群结构也以“青壮年化”运行。主产蛋鸡群体持续增加,鸡蛋供应基数上升,高效供应的压力对鸡蛋价格具有主要利空影响。截至8月末,主产蛋鸡占比77.85%,环比增加0.39个百分点,450天以上待淘适龄蛋鸡占比8.87%,环比减少0.16个百分点,后备鸡占比13.29%,环比减少0.22个百分点。从后备鸡的表现来看,占比呈现降低势头,这也预示着蛋鸡养殖行业的结构性新蜕变正在形成。

供应收紧与价格支撑或渐显,四季度理论上盈利状况或小幅改善

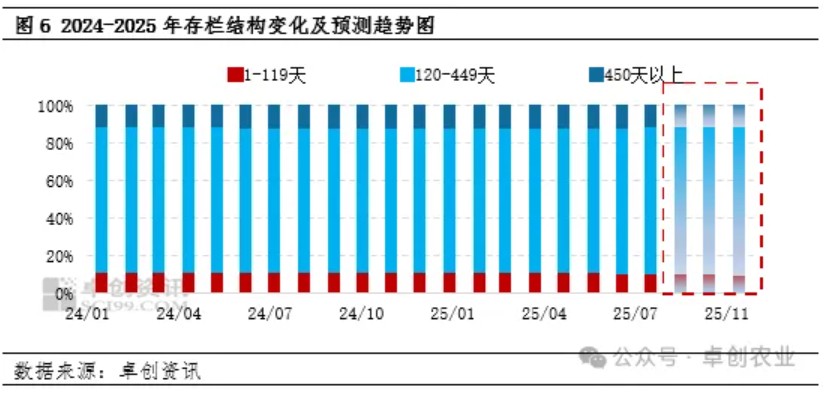

根据卓创资讯数据监测显示,4月份以后,一方面气温升高,育雏难度增加,另一方面受持续性养殖亏损影响,养殖单位补栏积极性受挫,鸡苗月度销量呈递减走势,再结合蛋鸡养殖周期推算,理论上9月进入开产期的蛋鸡数量将出现减少趋势。另外,中秋节前后养殖单位为锁定养殖收益,在多数年份有集中出栏老母鸡意向,因此理论上后备鸡占比降低,而老母鸡供应基数逐步上移,产蛋鸡存栏量将进入下行通道。按照鸡苗销量及老母鸡出栏498天日龄推算,预计9-12月产蛋鸡存栏量变化幅度分别为-0.88%、-0.67%、0.07%、-0.74%,产能降低对鸡蛋价格的供应压力或逐步缓解。

鸡群结构或由“青壮年化”向“老年化”过渡。假设养殖单位出栏老母鸡心态恒定,后期鸡苗补栏心态变化不大,以当前老母鸡日龄按照498天进行推算,则2025年11月-2026年8月老母鸡出栏基数呈持续上升趋势,且2026年8月老母鸡理论供应量或达到近五年峰值附近,因此在产能调节阶段,后市鸡群机构或由“青壮年化”向“老年化”过渡。此供应格局或不同程度扩大小码鸡蛋与大码鸡蛋的价差,价差扩大在一定程度上则会利多大码鸡蛋的价格,在不考虑成本影响下,价格上涨,进而引起鸡蛋利润小幅改善。

综合来看,2025年鸡蛋供应基数上升,高效产能群体占据供应的主导地位,压制鸡蛋价格高开低走,年度蛋鸡养殖盈利水平同比降低明显。而下半年养殖单位迫于成本持续性压力输出,产能结构优化需求提上日程,产能开启降低模式,对鸡蛋价格的利空作用逐步减弱,但考虑到4季度及2026年上半年需求处先降后增趋势,需求季节性利多程度多低于明年下半年,因此预计4季度单斤鸡蛋季度利润平均或在-(0.00-0.10)元/斤,2026年二季度之前供应宽松格局或难明显改善,利润或难明显改善,而随着产能继续降低,节日效应季节性增加,供应对价格的影响或由利空逐步转为利多,届时供需矛盾减弱或反推蛋鸡的盈利状况出现小幅改善的可能。

一周阅读排行